| GOLD | 2.337,94 $/oz | 2.186,55 €/oz | 70,30 €/g | 70.299 €/kg |

| SILBER | 27,18 $/oz | 25,45 €/oz | 0,82 €/g | 818,24 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

Stand: 29.03.2022 von Jörg BernhardIn der vergangenen Woche veröffentlichte die Liechtensteiner Vermögensverwaltung Incrementum AG ihr kostenloses „Chartbook“ und lieferte damit einen Vorgeschmack auf die für den 24. Mai angekündigte jährliche Goldstudie „In Gold we Trust“.

Viel Fachwissen in grafischer Form

Wie in den Jahren zuvor hat das Team um die beiden Kapitalmarktexperten Ronald-Peter Stöferle und Mark J. Valek besonders interessante Fakten zum Thema Geld und Gold visualisiert. Dabei haben sie sich intensiv mit den Themen „Inflationsdruck“ und „Stagflation“ auseinandergesetzt.

Viel Raum nimmt zudem die Beurteilung der aktuellen Marktlage bei Gold, Silber und Minenaktien ein. Zu guter Letzt darf natürlich ein Ausblick nicht fehlen. Das hauseigene „In Gold we Trust“-Goldpreismodell sieht im Jahr 2030 folgende Goldpreise als besonders wahrscheinlich an:

- 2.000 bis 3.000 Dollar: 15,0 Prozent

- 3.000 bis 4.000 Dollar: 18,1 Prozent

- 4.000 bis 5.000 Dollar: 18,6 Prozent

- 5.000 bis 6.000 Dollar: 13,5 Prozent

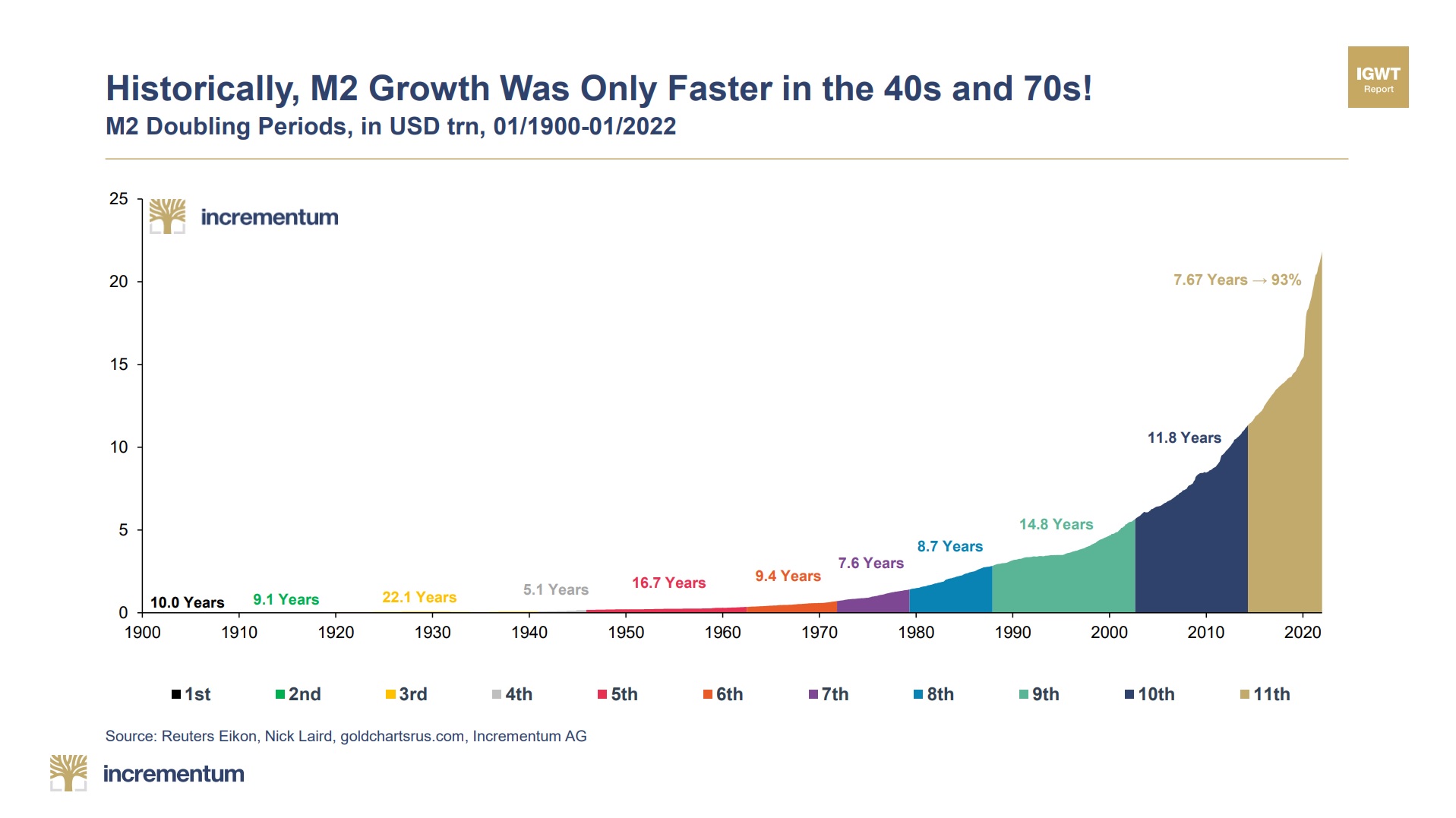

Grafik 1 (siehe oben) zeigt zum Beispiel die Entwicklung der Geldmenge M2 in den USA seit dem Jahr 1900. Steil bergauf ging es nach der Ölkrise (1973/74). Mit dem Platzen der Internet-Blase wurde das Fluten der Finanzmärkte jedoch immer exzessiver. Eine Krise folgte auf die nächste und wie es derzeit offensichtlich aussieht, haben wir das „Ende der Fahnenstange“ leider noch nicht erreicht.

Grafik 2 (siehe oben) visualisiert die Entwicklung des weltweiten ETF-Sektors. Im Jahr 2004 kam der Gold-ETF SPDR Gold Shares in den USA als erstes Finanzprodukt dieser Art auf den Markt und hat sich seither zum mit Abstand gewichtigsten Gold-ETF entwickelt. In den USA und in Europa vertrauen Anleger auf diese Form des Goldinvestments besonders stark. Mit etwas mehr als 2.000 Tonnen bewegt sich die weltweit gehaltene Goldmenge aktuell noch deutlich unter ihrem bisherigen Rekordniveau.

Grafik 3 (siehe oben) bringt zum Ausdruck, dass Anleger Gold von Ende 2011 bis Anfang 2016 – verglichen mit einem Investment in den S&P-500-Index – besonders stark vernachlässigt haben. In den vergangenen drei Jahren vollzog das Gold/S&P-500-Ratio eine Bodenbildung und brach in diesem Jahr regelrecht nach oben aus.

Grafik 4 (siehe oben) vergleicht den Barron`s Gold Mining Index (BGMI) mit dem Goldpreis. Vor sechs Jahren stürzte BGMI/Gold-Ratio auf den niedrigsten Wert seit den 50er-Jahren ab. Der jüngste „Haken nach oben“ macht Hoffnung, dass sich Goldminen in Zukunft weiterhin besser entwickeln werden als der Goldpreis.

Grafik 5 (siehe oben) zeigt das enorme Nachholpotenzial von Rohstoffen auf. Aufgrund der Rally bei US-Aktien (S&P-500-Index) und der gleichzeitigen Rohstoff-Baisse (S&P GSCI Total Return) kam es in den Jahren 2020/2021 zu einer starken Unterbewertung von Rohstoffen. Diese scheint sich nun ausgesprochen dynamisch aufzulösen. Aufgrund der daraus resultierenden Inflationsängste könnte der Inflationsschutz Gold davon stark profitieren.

Diese fünf Charts stellen aber nur einen kleinen Auszug aus dem aktuellen Incrementum-Chartbook dar. Insgesamt haben die beiden erfahrenen Kapitalmarktexperten Stöferle und Valek in der Publikation 49 Grafiken und Tabellen zusammengetragen – hier können Sie die komplette Sammlung herunterladen.

Ausblick für die laufende Woche

Obwohl sich die Kriegsrhetorik in der vergangenen Woche auf russischer Seite deutlich verschärft hat und erneute Atomdrohungen ausgestoßen wurden, verharrte der Goldpreis deutlich unter seinem Anfang des Monats markierten 19-Monatshoch. Wichtige Einkaufsmanagerindizes wiesen zwar dank Werten über 50 Punkten sowohl für Europa als auch für die USA eine anhaltende wirtschaftliche Wachstumsphase aus, die Erwartungen hinsichtlich der Konjunkturerwartungen fallen allerdings alles andere als rosig aus. Mit 90,8 Zählern lag zum Beispiel der Ifo-Geschäftsklimaindex deutlich unter dem prognostizierten Erwartungswert von 94,2 Punkten.

Als „katastrophal“ konnte man den Mitte März veröffentlichten ZEW-Konjunkturausblick bezeichnen, der im März von plus 54,3 auf minus 39,3 Zähler abgestürzt war und damit heftigsten jemals gemessenen Einbruch verzeichnet hat. Angesichts der angespannten und ungewissen Versorgungslage im Energiesektor und diversen Lieferengpässen bzw. Transportschwierigkeiten dürfte die Wunschinflation der großen Notenbanken in Höhe von zwei Prozent für längere Zeit unerreichbar bleiben.

Die Wahrscheinlichkeit für eine beschleunigte Inflation dürfte derzeit ausgeprägter sein als die Aussicht auf gute Nachrichten von der Inflationsfront. Gegenwärtig scheint der Verkauf von Gold wohl nur im Falle von akuten Liquiditätsproblemen gerechtfertigt zu sein.

Ihre Meinung zum Thema?von M. | 01.04.2022, 09:35 Uhr AntwortenLeider erkennt man auf den grafiken nichts, da diese viel zu klein dargestellt werden

Copyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 23:11:07 Uhr