| GOLD | 2.306,11 $/oz | 2.141,86 €/oz | 68,86 €/g | 68.862 €/kg |

| SILBER | 26,77 $/oz | 24,87 €/oz | 0,80 €/g | 799,59 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

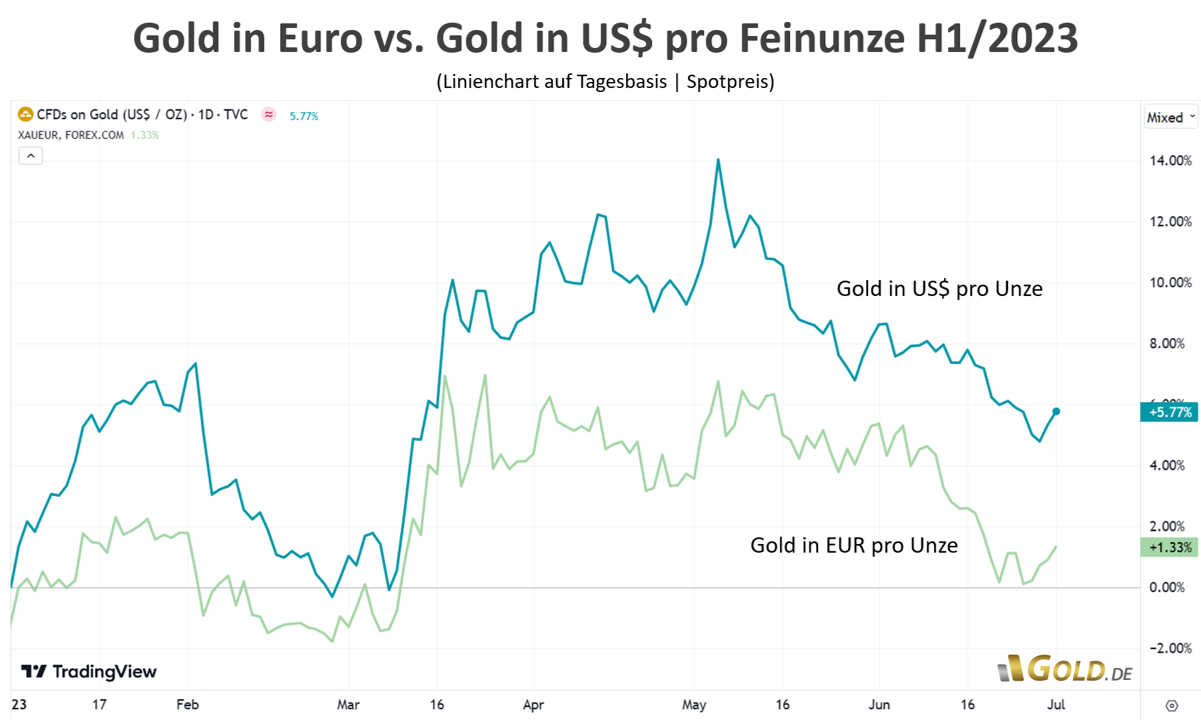

Stand: 03.07.2023 von Hannes ZipfelDer Goldpreis konnte das erste Semester 2023 zwar sowohl in US-Dollar als auch in Euro im Plus abschließen, aber die Inflation nicht überkompensieren. Für das zweite Halbjahr sehen die Aussichten nicht nur aus fundamentalen Gründen deutlich besser aus.

In dieser Woche dominieren vor allem die US-Arbeitsmarktdaten am Freitag das Börsengeschehen.

Darüber hinaus sind folgende Termine seht wichtig für Gold und Silber in der KW 27:

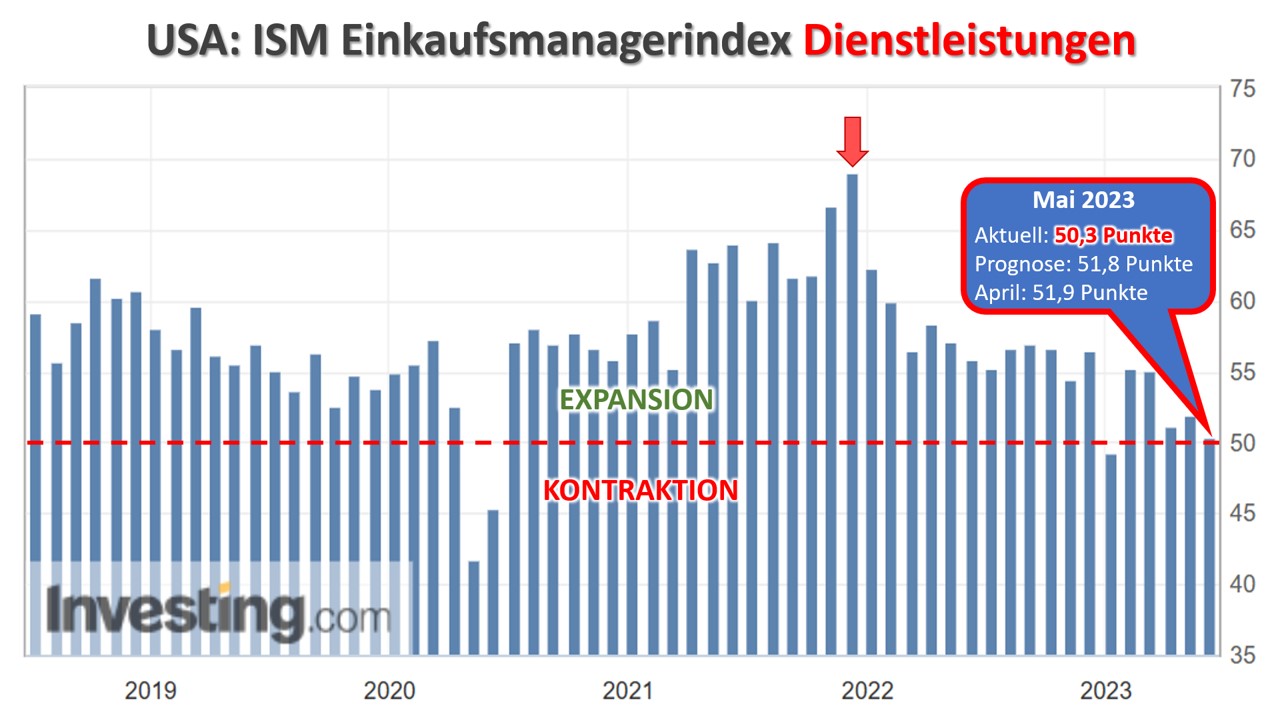

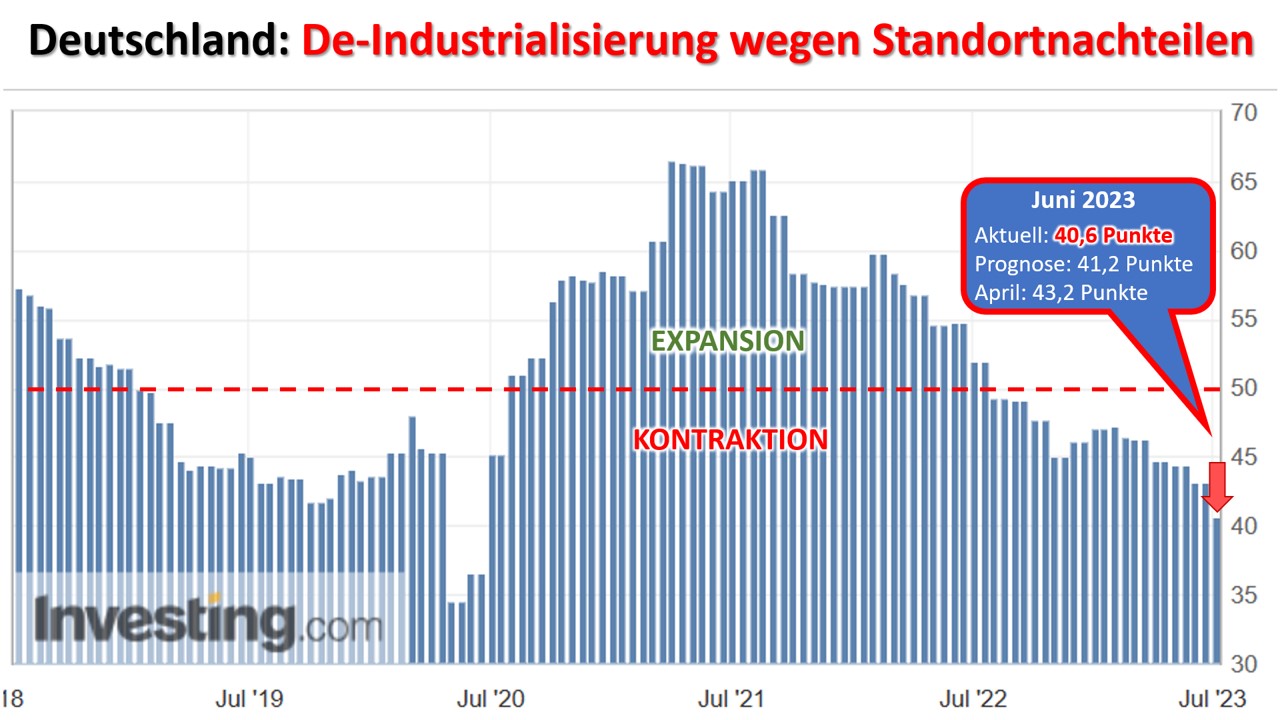

- Montag: Chinesischer Caixing Einkaufsmanager-Index Industrie für Juni (e: 50,5 | e: Mai: 50,9), Einkaufsmanager-Index Deutschland Industrie für Juni (akt.: 40,6 | Mai: 43,2), US-Einkaufsmanager-Index Juni für die Industrie (e: 46,1 | Mai: 47,6)

- Dienstag: US-Feiertag (Unabhängigkeitstag, kein regulärer Handel), Rede v. Bundesbankchef Prof. Nagel zur Inflation und Konjunktur in Deutschland

- Mittwoch: Deutscher Einkaufsmanagerindex für Juni (54,1 | Mai: 57,1), Sitzungsprotokoll der US-Notenbank vom 14. Juni

- Donnerstag: Deutscher Einkaufsmanager-Index Bauwesen für Juni (e: 41,2 | Mai: 43,9), US-Einkaufsmanager-Gesamtindex für Juni (e: 53,0 | Mai 54,3), US-Erstanträge Arbeitslosenanträge (e: 256,6k | 275k), US-Einkaufsmanager-Index Dienstleistungen für Juni (e: 54,1 | Mai: 45,9)

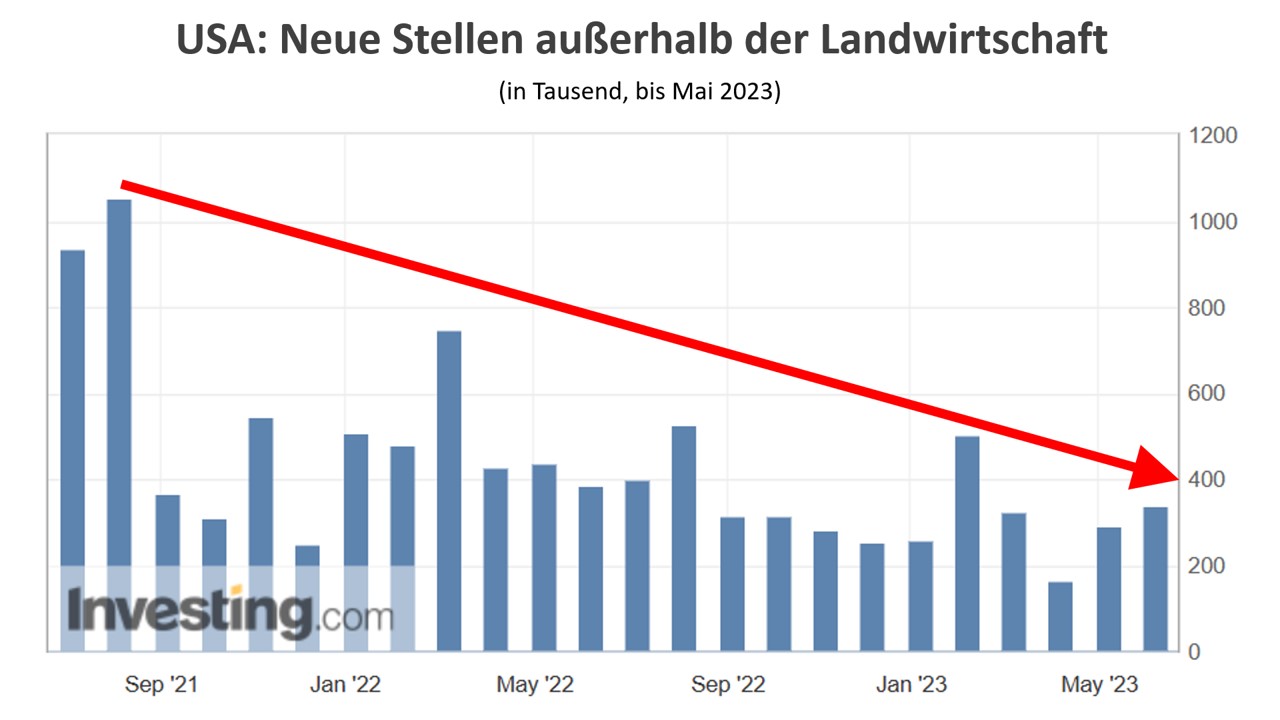

- Freitag: Beschäftigung außerhalb der Landwirtschaft für Juni (e: +225k | Mai +339k), Terminmarktdaten der US-Aufsichtsbehörde CFTC für Gold und Silber (COT-Reports; 22:30 Uhr MESZ)

Weitere Daten-Termine, Details zu den Prognosen sowie historische Zeitreihen finden Sie hier.

Erste Risse im Aufschwung Narrativ

Man muss kein Nobelpreisträger in Ökonomie sein, um zu verstehen, dass historisch hohe Schulden, unterproportionales Wirtschaftswachstum und ein Schulden- und Liquiditätsschock einer prosperierenden Wirtschaft abträglich sind.

Dennoch gelingt es den Geld- und Fiskalpolitikern mit Unterstützung der Profiteure an steigenden Aktienkursen an Wall Street & Co. fortgesetzt gute Laune zu verbreiten – jenseits der die Realität abbildenden Statistiken.

Daher glaubt die weit überwiegende Zahl der Anleger an zusätzliche Zinserhöhungen und anhaltend hohe Renditen. Dieses Szenario ist gefährlich für eine im höchsten Maße zinssensitive Weltwirtschaft.

Obwohl der statistische Datenkranz dies schon lange nicht mehr hergibt, dominiert die Euphorie. Zuletzt verfestigte sich die Überzeugung, dass der US-Dienstleistungssektor die größte Volkswirtschaft der Welt, die zu über drei Viertel von diesem Sektor abhängig ist (und hier speziell vom Konsum) eine Rezession zu vermeiden hilft. Auch das ist anhand der Statistiken nicht nachvollziehbar:

Von der industriellen Entwicklung in Deutschland kommen noch eindeutigere Signale. Neue, noch schwächer erwartete Daten, folgen hier am kommenden Mittwoch.

Wegen der nicht ganz rationalen Stimmung an den Märkten (was i. d. R. der Normalzustand ist) konnte der Goldpreis im ersten Semester 2023 trotz Inflation und Überschuldung der Wirtschaftssubjekte nicht überzeugen.

Bei der relativ schwachen Performance des gelben Edelmetalls muss es nicht gleichwohl bleiben, sofern sich die dramatischen ökonomischen und geopolitischen Entwicklungen im zweiten Halbjahr fortsetzen und zusätzliche Belastungen (anhaltend hohe Zinsen, weitere Zinssteigerungen, Liquiditätsverknappung durch die Zentralbanken, eingeschränkte Kreditvergabe, Auslaufen der Pandemie-Schuldenmoratorien [USA ], Abschmelzen der Pandemie-Stimuli-Schecks [USA] etc.) auf Verbraucher, Unternehmen, Banken, Schattenbanken und öffentliche Haushalte zukommen.

FOMC-Protokoll am Mittwoch

Auch wenn der Blick auf das sogenannte „Minutenprotokoll“ (FOMC-Minutes) der letzten US-Zinssitzung der Fed vom 14. Juni ein Blick in den Rückspiegel bedeutet, so lassen sich daraus zumindest die Einschätzungen der stimmberechtigten Gouverneure des Federal Open Market Commitees (FOMC) zu diesem Zeitpunkt ablesen. Diese können sich allerdings schneller drehen als der Wetterhahn auf einem Dachfürst.

Gemäß Konsens-Schätzung der CME Group (FedWatch Tool) wird es in den USA noch zwei weitere Zinserhöhungen im Juli und September 2023 um jeweils 25 Basispunkte geben (0,25 Prozentpunkte) auf schlussendlich 5,5-5,75 Prozent p. a. Damit wäre das Zinsniveau höher als bei der letzten Weltfinanzkrise bei fast doppelt so hohen Schulden, und nur knapp einem Viertel mehr realem Bruttoinlandsprodukt.

Alle Augen auf den Arbeitsmarktbericht

Ob nun gerechtfertigt oder nicht, das Mandat der US-Notenbank hat zwei Ziele (Doppelmandat), nämlich die Finanzmarktstabilität, die sie während der Bankenkrise im März gut gehandhabt hat, und die Vollbeschäftigung (laut Volkswirtschaftslehre ab 5 Prozent Arbeitslosenquote).

Die Börsenwoche erlebt damit erneut ein spannendes Finale am Freitag um 14:30 Uhr MESZ, nachdem sich die Amerikaner am Dienstag wegen des „Independence Day“ eine Auszeit gönnen.

Für die weitere Geldpolitik der US-Notenbank (Fed) spielen die wichtigen US-Arbeitsmarktzahlen inklusive Lohnerhöhung (wegen der Lohn-Preis-Spirale) eine große Rolle.

Auch wenn Jerome Powell auf dem Zentralbank-Gipfeltreffen vergangene Woche im portugiesischen Sintra die Kerninflationsrate zum Maß aller Dinge erhoben hatte. Doch der Druck aus dem Weißen Haus dürfte in der nun beginnenden Wahlkampfphase für die Kandidaten der nächsten Präsidentschaftswahl 2024 nicht unerheblich in Bezug auf den Arbeitsmarkt werden.

Nach überraschend hohen (und wohl auch saisonal begründbaren) 339k neuen Stellen für Mai wird für den Monat Juni nur noch mit einem Zuwachs von 225k Stellen gemäß Konsensschätzung gerechnet. Das dürfte ebenso wie die zuletzt rückläufigen Headline-Inflationsdaten zur Verringerung der Zins- und Inflationserwartungen beitragen und die irrationale Konjunktureuphorie konterkarieren.

All das wäre gut für grundsätzlich konstruktiv für die weitere Goldpreisentwicklung.

Ihre Meinung zum Thema?von solider Anleger | 04.07.2023, 18:09 Uhr AntwortenAlles gleicht dem letzten Tanz auf der Titanic und die Kapelle spielt kräftig weiter.

Volle Kraft voraus!

Der Anleger lässt die Zeit für sich laufen und dem Zocker läuft die Zeit davon.von Bankkunde ist Knappe | 03.07.2023, 19:34 Uhr AntwortenLieber bares Gold als online Geld.

Copyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 03:12:46 Uhr