| GOLD | 2.337,94 $/oz | 2.186,55 €/oz | 70,30 €/g | 70.299 €/kg |

| SILBER | 27,18 $/oz | 25,45 €/oz | 0,82 €/g | 818,24 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

Gold Silber Ratio

Gold in Dollar

je Feinunze (31,103 g)2.337,94 USD0,00 EUR 0,00 %Gold Silber

Ratio aktuell86,01Stand: 18:47 Uhr

27.04.2024Silber in Dollar

je Feinunze (31,103 g)27,18 USD0,00 EUR 0,00 %Metalle Ratio Gold / Silber 86,01 -0,01 % Gold / Platin 2,55 0,00 % Gold / Palladium 2,44 0,00 % Gold / Bitcoin 0,04 0,00 % Euro / Dollar 1.07 Gold-Silber-Ratio Chart Was ist die Gold Silber Ratio? NEU! Physisches Gold-Silber-Ratio Gold-Silber-Ratio für Ihre WebseiteGold-Silber-Ratio Chart

Ratgeber Gold-Silber-Ratio

Das Wichtigste in Kürze- Berechnung: Goldpreis dividiert durch Silberpreis

- Entscheidungshilfe bei der Frage: Gold oder Silber kaufen?

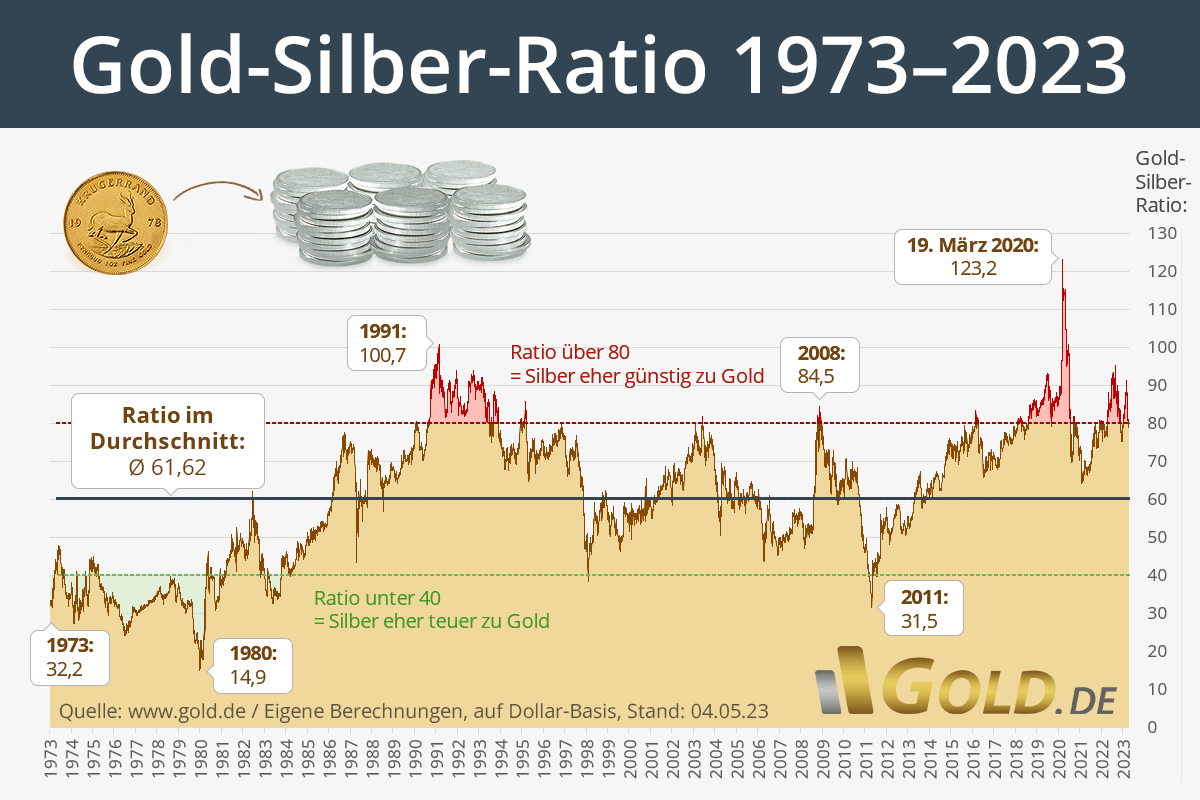

- Durchschnittswert letzte 50 Jahre: 61,6 (Stand Mai 2023)

- Richtige Interpretation wichtig

- Exklusiv auf GOLD.DE: Physische Gold-Silber-Ratio

Lies hier:Was ist die Gold Silber Ratio?

Die Gold Silber Ratio (abgekürzt: GSR) ist eine Kennzahl die anzeigt, in welchem Verhältnis der Preis für Gold zum Preis für Silber steht. Hierfür wird der Preis für eine Feinunze Gold geteilt durch den Preis für eine Feinunze Silber.Beispiel Berechnung: Stünde der Goldpreis bei 1000 $/Unze und der Silberpreis gleichzeitig bei 20 $/Unze, so wäre die Berechnung: 1000 : 20 = 50. Die Gold-Silber-Ratio läge also bei 50.

Oder anders: Für eine Unze Gold bekäme man 50 Unzen Silber.

Entscheidungshilfe für Anleger

Die Gold-Silber-Ratio gibt Antwort auf die Frage: Welches der beiden Edelmetalle ist aktuell eher überbewertet, welches eher unterbewertet?

Für Anleger kann diese Kennziffer somit hilfreich sein bei der Analyse der Gewichtung von Gold und Silber im persönlichen Vermögensportfolio. Gold oder Silber kaufen? Oder verkaufen? Je deutlicher eine Über- bzw. Unterbewertung ausgeprägt ist, desto höher die Wahrscheinlichkeit, dass in Zukunft eine entsprechende Preisanpassung durch den Markt erfolgt.

Gold-Silber-Ratio richtig interpretieren

Wichtig für das Verständnis: Der Gold-Silber-Ratio-Chart gibt keine Auskunft über das allgemeine Preisniveau oder absolute Kursentwicklungen. Es ist ein relativer Wert, der nur das Verhältnis beschreibt, in dem der Preis für Silber und Gold zueinander steht. Anpassungen der Ratio können sowohl in einem Umfeld steigender wie fallender Kurse stattfinden.

Wert Interpretation Schlussfolgerung & Zukunftsprognose Wert zwischen 40 - 80 Kursverhältnis relativ ausgewogen Geringe Wahrscheinlichkeit von Preisanpassungen. Der von GOLD.DE ermittelte Durchschnitt für den Zeitraum 1973 - Mai 2023 liegt bei 61,62 > 80 (hoher Wert) Silber im Vergleich zu Gold aktuell eher unterbewertet (="günstig") Silber wird im Vergleich zu Gold eher aufwerten. Je höher der Wert, desto höher die Wahrscheinlichkeit einer zukünftigen Aufwertung < 40 (niedriger Wert) Silber im Vergleich zu Gold aktuell eher überbewertet (="teuer") Silber wird im Vergleich zu Gold eher abwerten. Je niedriger der Wert, desto höher die Wahrscheinlichkeit einer zukünftigen Abwertung Die Gold Silber Ratio sollte aber niemals allein als Grundlage für eine Investitionsentscheidung oder gar als zwingendes Kaufsignal genommen werden. Wie Preisanpassungen auf den Märkten vonstatten gehen, ist eine komplexe Angelegenheit. Die Ratio kann sich auch im Rahmen allgemeiner Kursverluste abbauen. Die Beachtung des Preisverhältnisses schützt folglich nicht vor Kursverlusten.

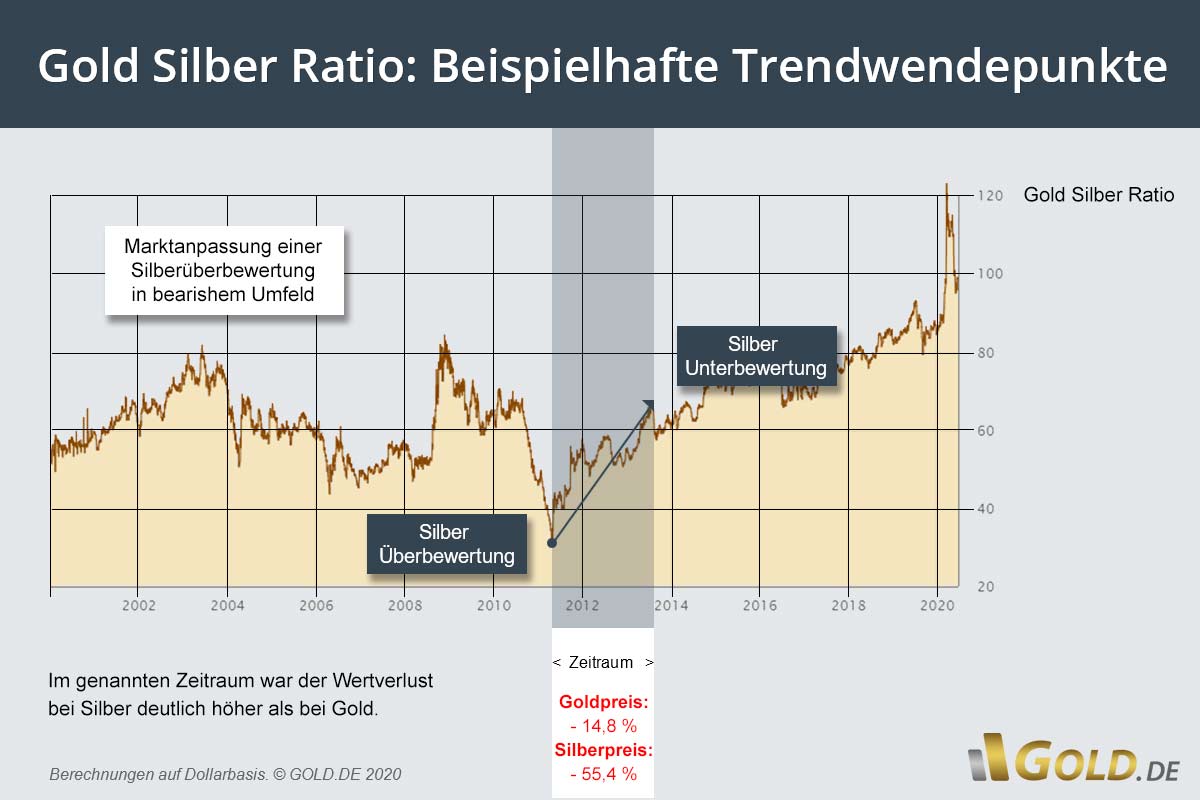

Beispiel: Abbau Silberüberwertung in "bearishem" Umfeld

2011 stand die Gold-Silber-Ratio unter 37, also auf einem aus historischer Sicht relativ niedrigen Niveau. In der Folge hat Silber schulbuchmäßig seine Überbewertung gegenüber Gold stark abgebaut. Dies erfolgte allerdings im Rahmen von allgemeinen Kursrückgängen. Das heißt: Sowohl der Silberpreis wie der Goldpreis gingen zurück. Der Goldpreis fiel aber insgesamt weniger stark als der Silberpreis:

Gold Silber Ratio Chart: Abbau einer Silber-Überbewertung im Umfeld allgemein fallender Edelmetallpreise

Gold Silber Ratio Chart: Abbau einer Silber-Überbewertung im Umfeld allgemein fallender EdelmetallpreiseBeispiel: Abbau Silberunterbewertung in "bullishem" Umfeld

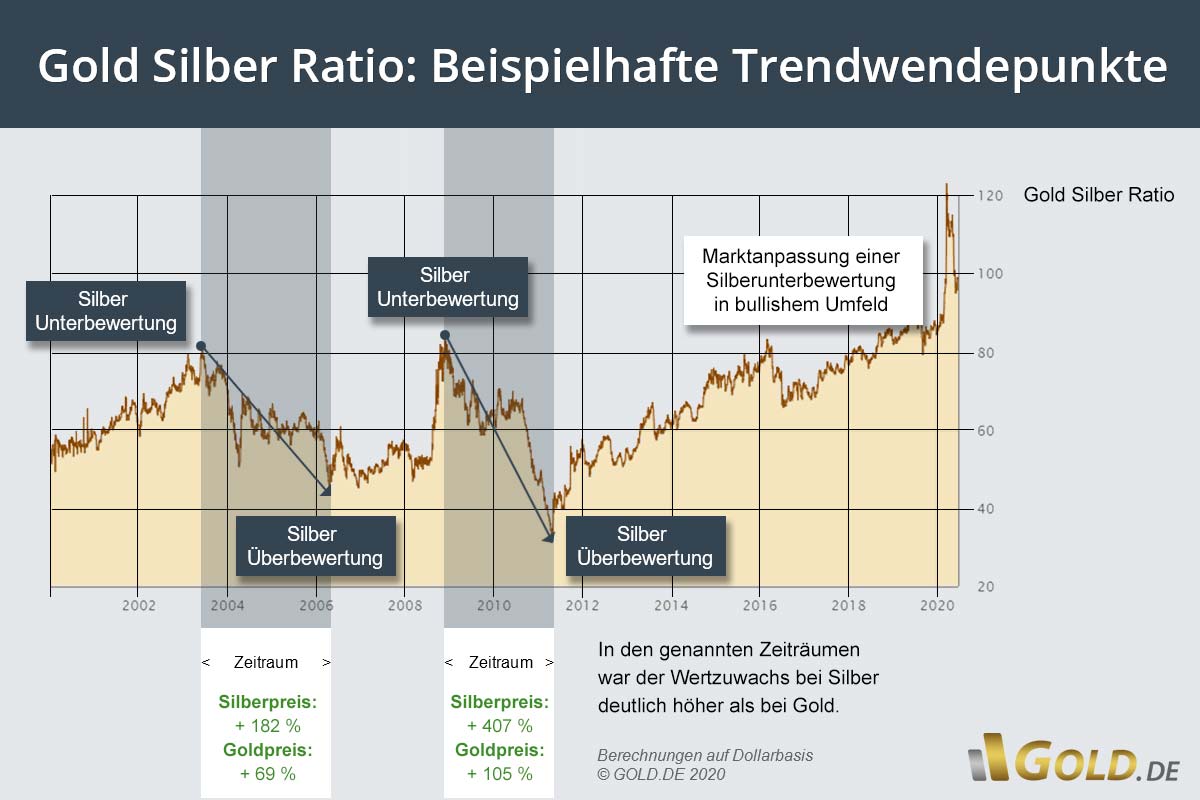

Wer etwa Mitte 2003 oder im Herbst 2008 die richtigen Trend-Wendepunkte als Kaufsignal für Silber identifiziert hat, der konnte im Umfeld allgemeiner Kurssteigerungen von besseren Wertzuwächsen profitieren als bei Gold:

Gold Silber Ratio Chart: beispielhafte Trendwendepunkte in bullishem Umfeld

Gold Silber Ratio Chart: beispielhafte Trendwendepunkte in bullishem UmfeldHistorischer Chart

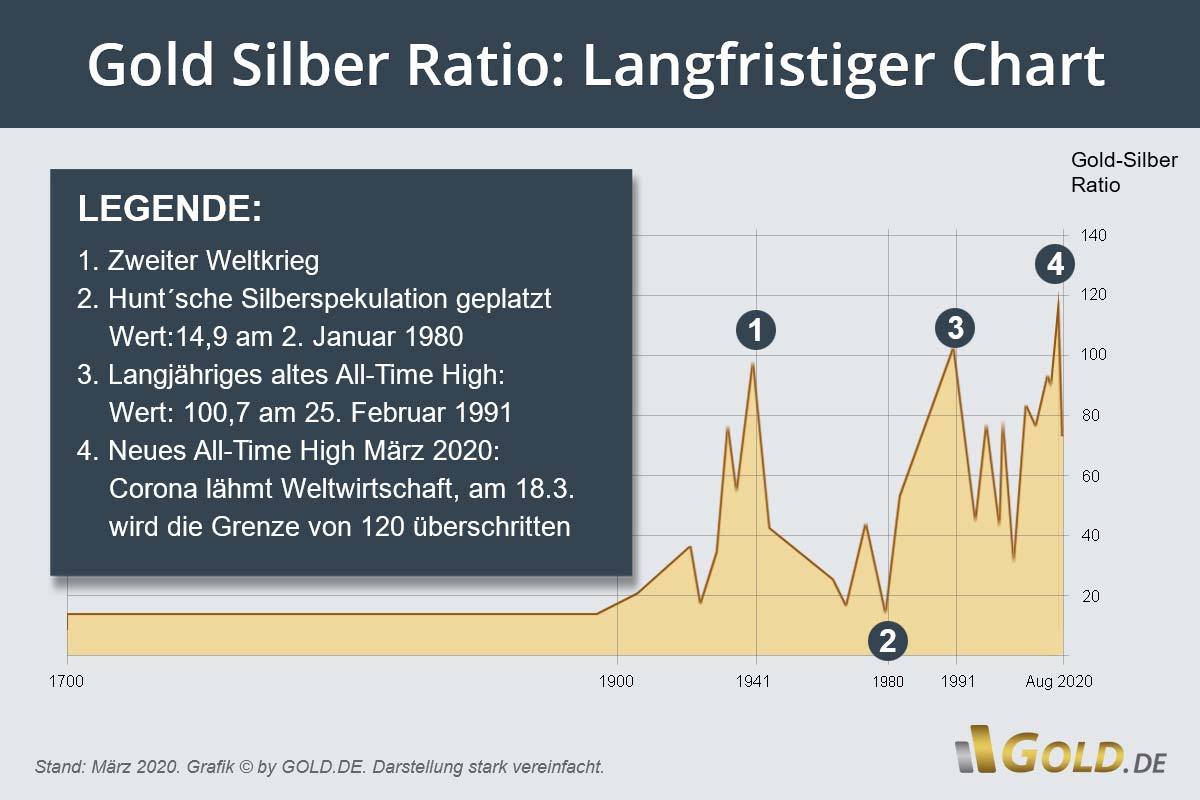

Aus der griechischen Antike gibt es Überlieferungen, die besagen, dass die Gold-Silber-Ratio bei ungefähr 10 stand. Im 5. Jahrhundert n. Chr. stieg der Wert etwas und verharrte dann viele Jahrhunderte lang um den Wert 15. Erst Ende des 19. Jahrhunderts zeigen sich im Kursverlauf markante Dynamiken und Trendpunkte, wie ein Blick in die Geschichte der Gold-Silber-Ratio zeigt. Erwähnenswert in der jüngeren Vergangenheit ist der Tiefpunkt Anfang 1980, als die spekulative Silberblase der Gebrüder Hunt platzte und die Ratio einen Wert unter 15 markierte:

Gold-Silber-Ratio: Historischer Chart

Gold-Silber-Ratio: Historischer ChartGibt es eine "faire" Ratio?

Es gibt Meinungen, die eine Ratio zwischen 15-20 als einen "fairen" Wert erachten. Sie beziehen sich damit wahlweise auf historische Gold-Silber-Verhältnisse der vergangenen Jahrhunderte oder auf die Verteilung beider Elemente in der Erdkruste. Silber ist etwa 15-20 Mal häufiger in der Erdkruste anzutreffen als Gold.

Wir meinen, dass beide Fakten nicht als Orientierungspunkte geeignet sind und es keinen anzustrebenden "Endwert" gibt. Denn das Preisgefüge der Metalle richtet sich nicht nach historischen oder naturwissenschaftlichen Fakten, sondern in der Regel nach Angebot und Nachfrage.

Deshalb sind historische Gold-Silber-Verhältnisse als Orientierungswert nur bedingt geeignet. Bei den Goldmark des "Deutsches Kaiserreich" galt eine Ratio von 1 zu 15,5. Für ein Gramm Gold bekam man 15,5 g Silber. Doch diese mehr oder weniger willkürlich festgesetzten Verhältnisse funktionierten schon vor 100 Jahren nicht richtig.

Da die Verhältnisse nicht weltweit vereinheitlicht wurden und oft auch nicht den Marktwert der Metalle korrekt widerspiegelten, gab es per se Möglichkeiten für Arbitrage-Geschäfte, die letztendlich auch den Untergang des Bimetallismus einleiteten.

Prognose

Gold und Silber unterscheiden sich nicht nur als Investment. Auch im Hinblick auf Märkte, Preisbildung und Verfügbarkeiten gibt es Unterschiede. Die Nutzung der Gold-Silber-Ratio als Prognose-Tool sollte daher nur unter Berücksichtigung dieser spezifischen Faktoren erfolgen.

Bei Silber spielen industrielle Verwendungen und somit konjunkturelle Faktoren eine weitaus größere Rolle als bei Gold. Dabei ist die Silbernachfrage relativ unelastisch. Silber wird oft nur in geringsten Mengen in Produkten eingesetzt und ist für die Festsetzung eines Produktverkaufspreises wenig ausschlaggebend. Daher hält die Industrie ihre Silbernachfrage auch bei stark steigenden Preisen aufrecht.

Auf der Angebotsseite ist festzustellen, dass Silber für viele Minenbetreiber nur Beiprodukt ist. Das Fördervolumen hängt wenig von der Nachfrage ab. Steigt der Silberpreis, dann wird vermutlich keine Kupfermine ihren Ausstoß erhöhen, nur um die Produktion des Beiproduktes Silber anzukurbeln. Tendenziell ist also auch das Silberangebot deutlich preisunelastischer als bei Gold.

Dies erklärt mit die höhere Volatilität des Silberpreises. Bei steigender Nachfrage kann nicht im gleichen Maß das Angebot erhöht werden, der Preis schießt durch die Decke. Bei sinkender Nachfrage wird das Angebot hingegen nicht nach unten angepasst, der Preis sackt in sich zusammen. Weltweit werden auch nicht mehr so viele Lagerbestände gehalten. Der Silberpreis ist daher der einzige Ausgleichsmechanismus für das Angebot-Nachfrage-Verhältnis. Für die Goldnachfrage gilt das nicht. Bei steigenden Preisen kann man stets eine sinkende Schmuckgoldnachfrage beobachten.

Was die Wiederverwertung angeht, so lautet ein geflügeltes Wort: Silber landet auf der Müllhalde, Gold im Tresor. Silber wird im Gegensatz zu Gold weniger recycelt, da es weniger lukrativ ist. Silberbestandteile gehen also zu einem beträchtlichen Teil verloren. Somit sinkt die verfügbare Silbermenge Jahr für Jahr. Die durch Goldrecycling wieder gewonnene Goldmenge steigt dagegen tendenziell Jahr für Jahr.

Im Schnitt lässt sich für letzten 50 Jahre ein leicht ansteigender Trend feststellen. Das bisherige All-Time-High wurde sogar erst jüngst erreicht: Am 18./19. März 2020 markierte die Gold-Silber-Ratio intraday (im Tagesverlauf erreicht) sogar kurzzeitig einen Spitzenwert von über 123.

Mehr:

Exklusiv auf GOLD.DE:

Physisches Gold-Silber-Ratio

Für Privatanleger sind die Weltmarktpreise für Gold und Silber, auch Spotpreise genannt, nur bedingt von Nutzen. Entscheidend ist, was man beim Händler hierzulande zahlt.

Die physische Ratio ist somit die Kennzahl, die tatsächlich relevant ist beim Kauf oder Verkauf.

Deshalb ermittelt GOLD.DE hier neben der Gold-Silber-Ratio auf Grundlage der Spotpreise in US-Dollar (Schlusskurse) auch die physische Gold-Silber-Ratio auf Grundlage der Händlerpreise für physisches Edelmetall hierzulande in Euro und vergleicht beide hier exklusiv in einem interaktiven Chart.Chartvergleich

Die untere (dunklere) Chart-Line bildet das physische Gold-Silber-Ratio ab. Aufgrund der höheren Aufschläge beim Kauf von Silber sind die Werte grundsätzlich niedriger als bei der klassischen Gold-Silber Ratio auf Grundlage des Weltmarkt-Spotpreises (hellere Chart-Linie). Beim Silberkauf fällt Steuer an, auch sind Stückkosten sowie Kosten für Lager und Transport generell höher als bei Gold.

Die Gold-Silber-Ratio für physisches Gold und Silber spiegelt somit konkrete Entwicklungen im Marktumfeld hierzulande wieder. So ist deutlich zu sehen, wie die beiden Ratios ab Mitte März 2020 weiter als sonst üblich auseinander klaffen aufgrund überdurchschnittlich hoher Aufschläge beim Kauf von physischem Silber. Wie ist das zu interpretieren?

Der Silberpreis hängt, stärker als der Goldpreis, von der industriellen Nachfrage ab. Im Gefolge der Corona-Krise verdüsterten sich die konjunkturellen Aussichten weltweit schlagartig, der Silberpreis kollabierte. Kurz danach stieg die physische Nachfrage nach Silber aber stark an, weil viele Anleger die Chance nutzen wollten sich mit Silbermünzen und Barren einzudecken. Dies führte, zusammen mit bekannten Corona-Effekten wie Produktionsausfällen, Lieferkettenunterbrechungen oder Grenzschließungen temporär zu einer Verknappung von physischer Silberware. In der Folge stiegen die Handelsaufschläge enorm. In dem Maße wie die Aufgelder wieder zurückkamen, verringerte sich die Schere zwischen den beiden Linien wieder.

Methodik physisches Gold-Silber-Ratio

Berechnung nach realen Marktpreisen

Grundlage der Berechnung sind die jeweils drei besten Händlerangebote (Verkauf) auf GOLD.DE zur Mittagszeit, unterteilt nach Gold und Silber. Hierzu werden jeweils drei besonders gängige Münzen und drei besonders beliebte Barrengrößen untersucht. Daraus wird dann ein durchschnittlicher Händler-Goldpreis bzw. Händler-Silberpreis ermittelt. Im Detail:

- Goldmünzen: Krügerrand 1oz, Maple Leaf 1oz, Känguru 1oz

- Goldbarren: Gewichtsklassen 10g, 1oz, 100g

- Silbermünzen: Maple Leaf 1oz, Känguru 1oz, Krügerrand 1oz

- Silberbarren: Gewichtsklassen 100g, 1kg, sowie Münzbarren Silber 1 kg

Die Angaben sind repräsentativ. GOLD.DE ist Deutschlands größtes Vergleichsportal für Edelmetalle.

Copyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 18:47:05 Uhr

Gold Silber Ratio Chart: Abbau einer Silber-Überbewertung im Umfeld allgemein fallender Edelmetallpreise

Gold Silber Ratio Chart: Abbau einer Silber-Überbewertung im Umfeld allgemein fallender Edelmetallpreise Gold Silber Ratio Chart: beispielhafte Trendwendepunkte in bullishem Umfeld

Gold Silber Ratio Chart: beispielhafte Trendwendepunkte in bullishem Umfeld Gold-Silber-Ratio: Historischer Chart

Gold-Silber-Ratio: Historischer Chart