| GOLD | 2.337,94 $/oz | 2.186,55 €/oz | 70,30 €/g | 70.299 €/kg |

| SILBER | 27,18 $/oz | 25,45 €/oz | 0,82 €/g | 818,24 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

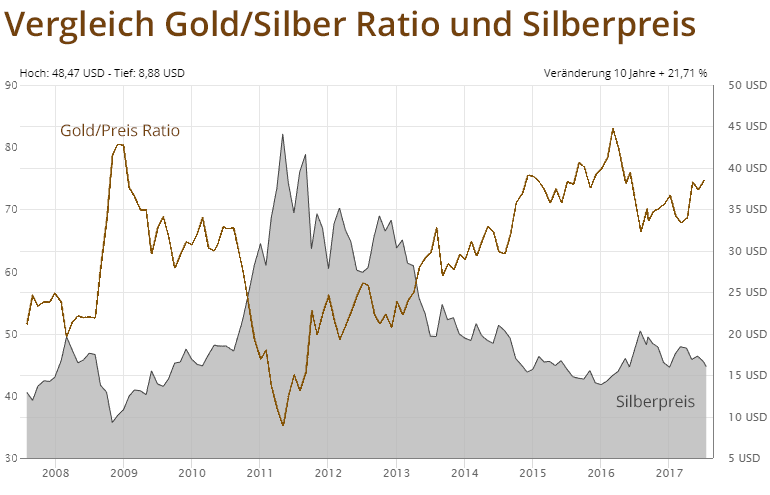

Stand: 18.07.2017 von Jörg BernhardIn den vergangenen drei Jahren entwickelte sich Silber deutlich schlechter als Gold. Für diesen Zeitraum beläuft sich die Underperformance auf fast 17 Prozentpunkte, was nun zu einem relativ hohen Gold/Silber-Verhältnis geführt hat.

Silber: Gute Chancen auf einen Rebound

Diese Kennzahl zeigt an, wie viel Feinunzen Silber den Gegenwert von einer Feinunze Gold repräsentieren. In den vergangenen 20 Jahren schwankte das Gold/Silber-Ratio zwischen den Extremwerten 32 und 84. Mit aktuell 77 bewegen wir uns unweit der oberen Begrenzung. Besonders interessant: Auf Höchstwerte in den Jahren 1997, 2003, 2008 und 2016 folgten mitunter kräftige Erholungsphasen, wobei sich das jüngste diesbezügliche Kaufsignal allerdings als „Strohfeuer“ erwiesen hat (siehe Chart).

Vergleich Silberpreis in Dollar (USD) mit Gold/Silber-Ratio 10 Jahre

Vergleich Silberpreis in Dollar (USD) mit Gold/Silber-Ratio 10 JahreKonstruktionsbedingt zeigt dieser technische Indikator lediglich die Preiswürdigkeit der beiden Edelmetalle Gold und Silber an. In Abwärtstrends kann man das Signal aufgrund des insgesamt negativen Anlageergebnisses als unbefriedigend bezeichnen. Sollte jedoch der Silberpreis in solchen Phasen weniger stark zurückfallen als Gold, hätte man durch das Vermeiden größerer Kursverluste dennoch einen Vorteil erzielt. Wichtig: Ein Vergleich mit den Anlageklassen Anleihen, Immobilien, Aktien oder Rohstoffen ist über das Gold/Silber-Ratio natürlich nicht möglich.

Privatanleger sollten diesen Timingindikator vor allem dahingehend interpretieren, dass in der aktuellen Marktphase das häufig als „kleiner Bruder von Gold“ bezeichnete Edelmetall aussichtsreicher erscheint als das gelbe Edelmetall. Sollte dieser Signalgeber allerdings in Richtung 80 oder darüber ansteigen, würde die Qualität des Investments erst einmal darunter leiden. Dass noch höhere Gold/Silber-Ratios kein Ding der Unmöglichkeit sein müssen, haben die Jahre 1991, 1992 und 1993 eindrucksvoll aufgezeigt. Damals kletterten diese nämlich zeitweise auf über 90 und in der Spitze sogar auf rund 100.

Weitere Überlegungen zu Silber

Silbermärkte gelten als wilder und weniger liquide als ihre Pendants auf Gold. Starke Kursschwankungen – auch bekannt als Volatilität – mag man in Aufwärtsphasen möglicherweise vorteilhaft empfinden, bei einer Talfahrt kann dieser Risikofaktor aber sehr schnell zum Problem werden. Vergleicht man zum Beispiel die von der Terminbörse Chicago Board Options Exchange entwickelten Gold-Volatilitätsindizes auf Gold (aktuell: 11,1 Prozent) und Silber (20,2 Prozent) fällt auf, dass ein Silberinvestment unter diesem Aspekt um den Faktor 1,8 riskanter anzusehen ist. Dies ist sicherlich auch auf die geringere Liquidität bei Silber-Futures zurückzuführen.

Während nämlich die Anzahl offener Kontrakte (Open Interest) bei Gold-Futures aktuell – zumindest auf dem Papier – ein Marktvolumen von 48,5 Millionen Feinunzen im Gegenwert von 60,6 Milliarden Dollar repräsentiert, kommen Silber-Futures auf 1,03 Milliarden Feinunzen bzw. lediglich 16,5 Milliarden Dollar. Auf Dollarbasis übertrifft der Terminmarkt für Gold den Silbermarkt damit um den Faktor 3,7. Dies hat Silber extrem anfällig für Manipulationen gemacht. Zuletzt am 7. Juli, als im asiatischen Handel bei extrem geringem Handelsaufkommen riesige Futuresumsätze zu einem Kurssturz um in der Spitze mehr als zehn Prozent geführt hatte. In den Medien wurde zwar ein sogenannter Fat-Finger-Fehler (Fehleingabe) als Grund für den Preiseinbruch genannt, es ist aber nicht auszuschließen, dass eine extrem kapitalkräftige Adresse – aus welchen Gründen auch immer – den Silberpreis bewusst nach unten treiben wollte.

Investments in Silbermünzen bzw. –barren sind allerdings mit einem erheblichen steuerlichen Nachteil verbunden. Während der Kauf von physischem Kapitalanlagegold (kein Schmuck bzw. keine Sammlermünzen) von der Mehrwertsteuer gänzlich befreit sind, hält Vater Staat bei Silber die Hand „gnadenlos“auf. Dies hat zur Folge, dass ein Anleger unmittelbar nach dem Silberkauf diesen Steuernachteil durch eine positive Performance erst einmal aufholen muss, um in die Gewinnzone zu gelangen. Umgehen lässt sich dieses Problem über physisch hinterlegte Silber ETFs wie zum Beispiel den iShares Silver Trust (WKN: A0JMD6) oder den ZKB Silver ETF (WKN: A1JXTG). Letzterer überzeugt durch seinen Lagerort Schweiz sowie die Möglichkeit zur Auslieferung des Edelmetalls, was dann allerdings zu einem Abzug der fälligen Mehrwertsteuer führen würde.

Ihre Meinung zum Thema?von Bernd | 25.07.2017, 11:24 Uhr AntwortenInsgesamt guter Artikel, jedoch für Anfänger in Teilen schwer bis gar nicht verständlich ausgedrückt.

von Daniel | 25.07.2017, 11:13 Uhr AntwortenWie genau funktioniert das mit den physisch hinterlegte Silber ETFs ?

Dazu braucht mein ein Aktie Depot bei der Bank wo man die EFTs kauf oder?von David Silberfinger | 19.07.2017, 18:01 Uhr AntwortenImmer extrem professionelle Informationen der Gold.de Redaktion. Sehr sauber!

Copyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 04:34:33 Uhr