| GOLD | 2.387,03 $/oz | 2.199,13 €/oz | 70,70 €/g | 70.704 €/kg |

| SILBER | 27,91 $/oz | 25,73 €/oz | 0,83 €/g | 827,24 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

Stand: 26.04.2023Zentralbanken sind der Dreh- und Angelpunkte im weltweiten Finanzsystem. Was aber macht eine Zentralbank überhaupt zur Zentralbank? Welches sind die selbstgesteckten Ziele? Welche Instrumente stehen den Zentralbanken zur Verfügung und welches sind im globalen Handel die wichtigsten von Zentralbanken ausgegebenen Währungen?

Was ist eine Zentralbank?

Als Zentralbanken werden Institutionen bezeichnet, die innerhalb eines Währungsraumes für die Geld- und Währungspolitik die Verantwortung tragen. Der Währungsraum kann sowohl ein einzelner Staat - zum Beispiel das Vereinigte Königreich, die USA oder die Volksrepublik China - als auch ein supranationales, staatenähnliches Gebilde wie EU sein.

In westlichen Demokratien wie den Mitgliedsländern der Eurozone oder den USA sind Zentralbanken - zumindest formal - unabhängig. Regierungen können also Zentralbanken nicht anweisen, zum Beispiel Zinsen zu erhöhen oder abzusenken, Wertpapiere zu kaufen oder zu verkaufen oder am internationalen Devisenmarkt zu intervenieren.

Was sind die wichtigsten Aufgaben einer Zentralbank?

-

Emission von Banknoten: In den meisten Ländern / Währungsräumen hat die Zentralbank das alleinige Recht, Banknoten herauszugeben und wird daher häufig auch als Notenbank bezeichnet. Für deutsche Euro-Geldscheine liegt das Emissionsrecht bei der Deutschen Bundesbank, die allerdings Teil des Europäischen Systems der Zentralbanken ist und nicht einfach nach eigenem Ermessen Banknoten in Umlauf bringen darf. Über das Emissionsvolumen entscheidet die Europäische Zentralbank (EZB). Allerdings sind die Präsidenten der nationalen Notenbanken im EZB-Rat vertreten.

-

Refinanzierung von Geschäftsbanken: Geschäftsbanken können sich bei der Zentralbank mit Zentralbankgeld versorgen. Dieser Vorgang nennt sich Refinanzierung. Zugleich haben die Geschäftsbanken die Möglichkeit, überschüssige Liquidität bei der Zentralbank zu "parken".

-

Kreditgeber für den Staat: Manche Staaten / Währungsräume gestatten der Öffentlichen Hand sich direkt bei der Zentralbank zu verschulden. Innerhalb der Eurozone ist dies allerdings laut Artikel 123 des Vertrags über die Arbeitsweise der Europäischen Union nicht zulässig.

-

Währungsreserve: Eine Zentralbank hält die Währungsreserve eines Landes oder Währungsraums. Diese Reserve setzt sich aus Gold und Goldforderungen sowie Fremdwährungen, so genannten Devisen zusammen. Innerhalb der Europäischen Union gibt es die nationalen Währungsreserven der Mitgliedsstaaten und zusätzlich eine EU-weite Währungsreserve, die von der EZB verwaltet wird.

Eine Zentralbank kann mit den Reserven Geschäfte am internationalen Devisen- beziehungsweise Goldmarkt tätigen. Darüber hinaus dienen Gold und Fremdwährungen gemeinsam als Schutz für den Fall, dass die Währung des eigenen Währungsraums starke Verluste erleidet.

Der größte Anteil der Währungsreserven in den führenden Industrieländern, wie den USA (knapp drei Viertel) oder Deutschland (mehr als zwei Drittel) sind Goldreserven, dies zeigt, wie hoch die Zentralbanken den Sicherheitswert des Edelmetalls einschätzen.Führende Schwellenländer wie China oder Russland mit traditionell niedrigem Goldanteil im Mix der Reserven gehören seit Jahren zu den wichtigsten staatlichen Goldkäufern am Markt.

Gold kann, anders als Zentralbankgeld, nicht auf Beschluss hin vermehrt werden und hat eine höhere langfristige Wertbeständigkeit. Das Edelmetall diente bereits in der Antike als Wertspeicher und Zahlungsmittel, Jahrtausende bevor die heutigen Währungen entstanden sind.

Welche Ziele verfolgen Zentralbanken?

Zu den Zielen von Zentralbanken gehören die Gewährleistung der Preisstabilität, allgemeine Unterstützung der Wirtschaftspolitik, maximale Beschäftigung sowie langfristig niedrige Zinsen.

Die selbst gestellten Aufgaben sowie die Prioritäten weichen jedoch von Zentralbank zu Zentralbank ab.

Die US-amerikanische Federal Reserve (FED) nennt zum Beispiel als einzige unter den großen Zentralbanken einen möglichst hohen Beschäftigungsgrad als Ziel und räumt, ebenfalls als einzige, der Preisstabilität keinen Vorrang vor anderen Zielen ein. Der Begriff der Preisstabilität aus Sicht der Zentralbanken ist nicht gleichzusetzen mit einer Inflation von 0. Als wünschenswerte langfristige "Stabilität" der Preise gilt heute eine jährliche Teuerungsrate von knapp 2 Prozent.

Über welche Instrumente verfügen Zentralbanken?

Für die Umsetzung ihrer Ziele stehen einer Zentralbank diverse Instrumente zur Verfügung. Die wichtigsten dieser Instrumente sind die Zinspolitik und die Offenmarktpolitik.

Zinspolitik: Mit der Erhöhung oder Absenkung von Leitzinsen nimmt eine Zentralbank Einfluss auf das allgemeine Zinsniveau. Niedrige Zinsen senken die Kosten für Kredite, sodass Verbraucher mehr konsumieren und Unternehmen mehr Investitionen tätigen können. Im Gegensatz dazu soll eine Erhöhung der Zinsen in Zeiten starken wirtschaftlichen Aufschwungs einer "Überhitzung" der Konjunktur und schnellen Preissteigerungen entgegenwirken.

Der Leitzins oder Hauptrefinanzierungssatz der EZB liegt mit Stand vom September 2016 allerdings bereits bei 0 Prozent, während die Geschäftsbanken für Einlagen bei der Zentralbank sogar 0,4 Prozent Strafzinsen zahlen müssen. Anpassungen der Zinsen können durch die Zentralbank im positiven und im negativen Bereich, sowie bereits geschehen, vorgenommen werden.

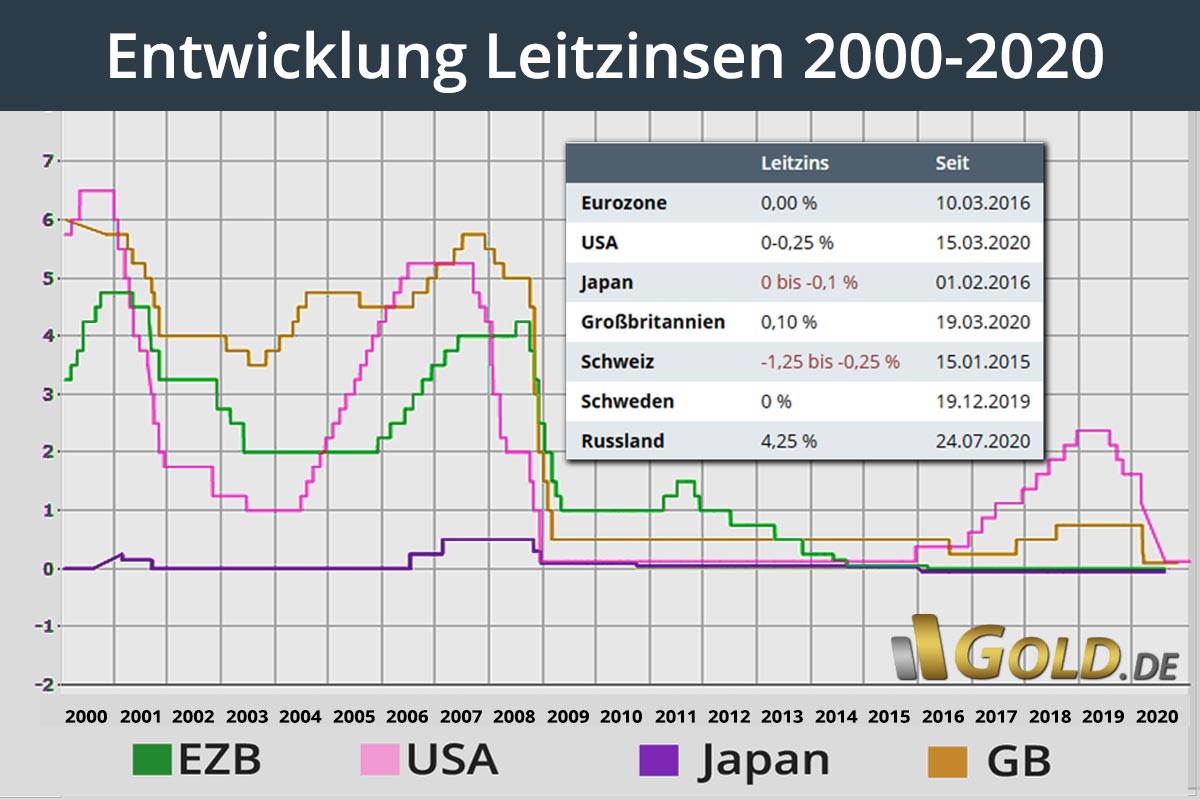

Zinssatzentwicklung seit 2000 bis 2020

Offenmarktpolitik: Als Offenmarktpolitik bezeichnet man den An- und Verkauf von Wertpapieren zwischen der Zentralbank und den Geschäftsbanken. Sie dient der Zentralbank dazu, dem Markt Liquidität zu entziehen oder Liquidität bereitzustellen. Verkauft die Zentralbank netto Wertpapiere erhält Sie dafür im Gegenzug Zentralbankgeld, entzieht dem Markt also Liquidität.

Werden im Gegensatz dazu Wertpapiere von der Zentralbank netto angekauft, erhalten die Geschäftsbanken Zentralbankgeld und die Liquidität steigt. Steigende Liquidität soll die Geschäftsbanken ebenso wie niedrige Zinsen zur verstärkten Kreditvergabe animieren.

Geldpolitische Lockerungen / Quantitative Easing

Nach der globalen Finanzkrise ab 2007 verfolgten alle wichtigen Zentralbanken eine Politik, die als Quantitative Easing (deutsch auch: Geldpolitische Lockerung) oder kurz QE bezeichnet wird.

Dabei kauften die Zentralbanken in großem Umfang hypothekenbesicherte Wertpapiere und Staatsanleihen geringer Bonität im Wert von vielen hundert Milliarden Dollar von Geschäftsbanken auf, die dafür im Gegenzug neues Zentralbankgeld erhielten.

In den USA ist diese Politik vor allem mit dem Namen der Fed-Präsidenten Ben Bernanke (Amtszeit 2006 bis 2014) und seiner Nachfolgerin Janet Yellen verbunden. Bei der Europäischen Zentralbank hat EZB-Präsident Mario Draghi (Amtszeit seit 2011) die ultralockere Geldpolitik des QE durchgesetzt.

Die Folgen dieser Politik sind im mindesten Fall zwiespältig zu sehen. Ein Überangebot an Liquidität führte einerseits dazu, dass private Guthabenverzinsungen bei Geschäftsbanken im Bereich von 0 Prozent und real teilweise bereits darunter liegen. Zum anderen fördert das Überangebot an Geld die Bildung von Blasen, zum Beispiel an den Immobilien oder Aktienmärkten und insbesondere am Anleihemarkt.

Aus Sicht der Staaten ist der Run auf Anleihen durchaus willkommen, da der Überhang der Nachfrage, zum Beispiel nach deutschen Staatspapieren, inzwischen sogar eine negative Verzinsung ermöglicht. Das bedeutet im Umkehrschluss, dass der Staat Geld dafür erhält, dass er sich verschuldet und die Anleger dafür zahlen müssen, dass sie investieren.

Wichtige Zentralbanken und Währungen

Die globale Bedeutung einer Zentralbank und der von ihr ausgegebenen Währung lässt sich anhand des Anteils beschrieben, über den diese Währung am internationalen Devisenmarkt verfügt. Der Devisenmarkt ist vor allen Anleihe- oder Aktienmärkten der mit deutlichem Abstand größte und liquideste Finanzmarkt der Welt. Sein bisheriges Hoch erreichte der Devisenmarkt mit einem täglichen Umsatz von über 6 Billionen Dollar im Jahr 2014.

Bis 2016 ist das Tagesvolumen aufgrund strengerer Regulierungen auf unter 5 Billionen Dollar gesunken, doch entspricht diese enorme Summe immer noch rund 125 Prozent des deutschen Bruttoinlandsprodukts pro Jahr. Die vier Währungen mit den größten Handelsanteilen waren im April 2016 der US-Dollar, der Euro, der Japanische Yen und das Britische Pfund.

Anteile der Top 4 Währungen am Devisenmarkt

Ausgebende Zentralbank Land /Währungsraum Abkürzungen Währung Anteil Devisenhandel Federal Reserve USA FED US-Dollar ($) 87,6 % Europäische Zentralbank Eurozone EZB Euro (€) 31,3 % Bank of Japan Bank of Japan BoJ Japanischer Yen (¥) 21,6 % Bank of England Vereinigtes Königreich BoE Britisches Pfund (£) 12,8 % Zum besseren Verständnis der prozentualen Anteile: Währungen werden am Devisenmarkt nie alleine gehandelt, sondern immer nur in Form von Währungspaaren wie "EUR-USD", also dem aus Euro und Dollar bestehenden Paar, das zugleich den Euro-Dollar Wechselkurs beschreibt. Die prozentualen Anteile aller Währungen am Devisenmarkt addieren sich folglich nicht auf 100 Prozent, sondern auf 200 Prozent.

Der chinesische Yuan am internationalen Devisenmarkt

Der chinesische Yuan (Renminbi, CNY, ¥) gehört bisher mit einem Anteil von nur 4 Prozent nicht zu den meistgehandelten Währungen, obwohl die chinesische Volkswirtschaft mit einem geschätzten BIP von 11,38 Billionen US-Dollar im Jahr 2016 vor Japan die klare Nummer 2 unter den größten Volkswirtschaften der Welt war.

Der eher bescheidene Anteil lässt sich damit erklären, dass die People’s Bank of China (PBC) den Wert des Yuan (Renminbi) nach wie vor in hohem Maße kontrolliert, die chinesische Währung also anders als US-Dollar, Euro, Yen oder Pfund noch nicht in das System freier Wechselkurse integriert ist.

Ihre Meinung zum Thema?Copyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 12:20:36 Uhr