| GOLD | 2.335,25 $/oz | 2.177,90 €/oz | 70,02 €/g | 70.021 €/kg |

| SILBER | 27,49 $/oz | 25,65 €/oz | 0,82 €/g | 824,67 €/kg |

-

Kaufen

- EDELMETALLE KAUFEN

- GOLD PREISVERGLEICH

- Gold kaufen

- Goldmünzen

- Goldbarren

- SILBER PREISVERGLEICH

- Silber kaufen

- Silbermünzen

- Silberbarren

- WEITERES

- Platin

- Palladium

- Weitere Metalle

- Münzzubehör

-

Verkaufen

- EDELMETALLE VERKAUFEN

- GOLD VERKAUFEN

- Goldankauf

- Goldmünzen

- Goldbarren

- Goldankauf Rechner

- SILBER VERKAUFEN

- Silberankauf

- Silbermünzen

- Silberbarren

-

Händler

- Händler Übersicht

- GOLDHÄNDLER

- Deutschland

- Österreich

- Schweiz

- GOLD.DE ZERTIFIZIERT

- Das Siegel für mehr Sicherheit

- Kurse

- Magazin

- Magazin Übersicht

- AKTUELLES

- Kurznachrichten

- Neue Münzen & Motive

- Videos

- HINTERGRÜNDE

- Gold Fakten

- Wissen

- Tipps

- Themen

- GOLD.DE Interviews

- Autoren von GOLD.DE

- Ratgeber

- Ratgeber Übersicht

- FÜR EINSTEIGER

- Warum GOLD.DE?

- Gold kaufen: So investieren Sie richtig

- Online kaufen & verkaufen - so geht’s

- Anonym kaufen - das Tafelgeschäft

- Häufig gestellte Fragen

- TOP RATGEBER

- Steuern auf Edelmetalle

- Schnell erklärt: Unze / Feinunze

- Sicher Gold lagern

- Echtheit von Gold prüfen

- Goldsparplan

- Service

- Service Übersicht

- INFORMATIONEN

- Magazin

- Kurznachrichten

- Ratgeber

- Service Übersicht

- TOOLS

- Aufgeldtabelle

- PDF Preislisten

- Jaeger-Nummer Suche

- Produkt Detailsuche

- Fakeshop Blacklist

- GOLD.DE-Trend-Tools

- SERVICE

- Jobbörse NEU

- Termine Münzmessen

- Termine Münzauktionen

- Münzen nach Ländern

- Kurse für Ihre Webseite

- COMMUNITY

- GOLD.DE Forum

- SILBER.DE Forum

Stand: 30.12.2021 von Hannes ZipfelSelten zuvor gab es ein Jahr, in dem der Goldpreis so weit hinter den Erwartungen der Anleger zurückblieb. Am Ende steht nur dank Währungseffekten ein positives Vorzeichen vor den Notierungen auf Eurobasis. Es bleibt die Erwartung, dass Gold als Inflationsschutz sein volles Potenzial im kommenden Jahr wird ausspielen können. Dafür sprechen bereits jetzt eingeleitete Entwicklungen.

2021 – ein Übergangsjahr für den Goldpreis

Es war zwar kein berauschendes, aber dafür sehr lehrreiches Jahr für Goldanleger. Trotz eines nahezu idealtypischen Umfeldes blieb das gelbe Edelmetall in seiner Wertentwicklung hinter vielen anderen Anlageklassen weit zurück.

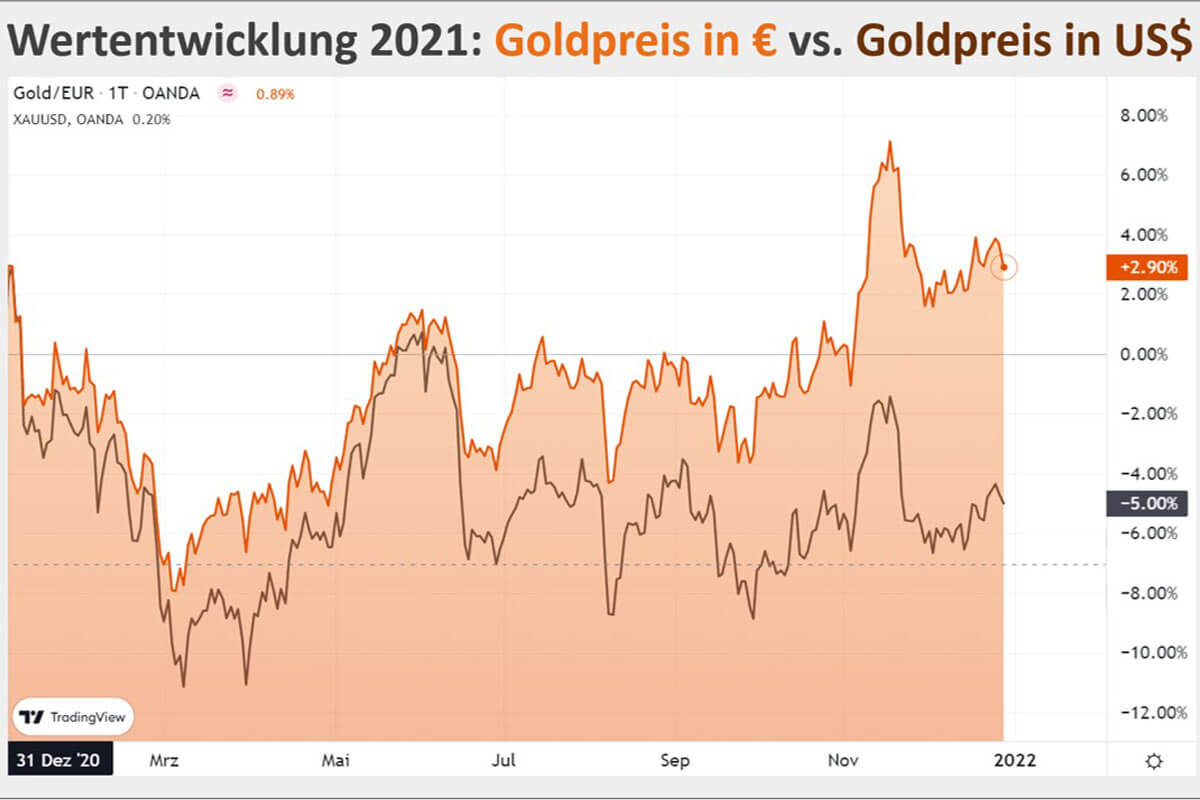

Hätte der US-Dollar, also die Währung, in der das Gold international gehandelt und bepreist wird, nicht um knapp acht Prozent gegenüber dem Euro aufgewertet, hättet es selbst das knappe nominale Plus von aktuell 2,9 Prozent beim Goldpreis in Euro nicht gegeben. Auf US-Dollar-Basis büßte der Goldpreis in den letzten 52 Wochen 5 Prozent ein.

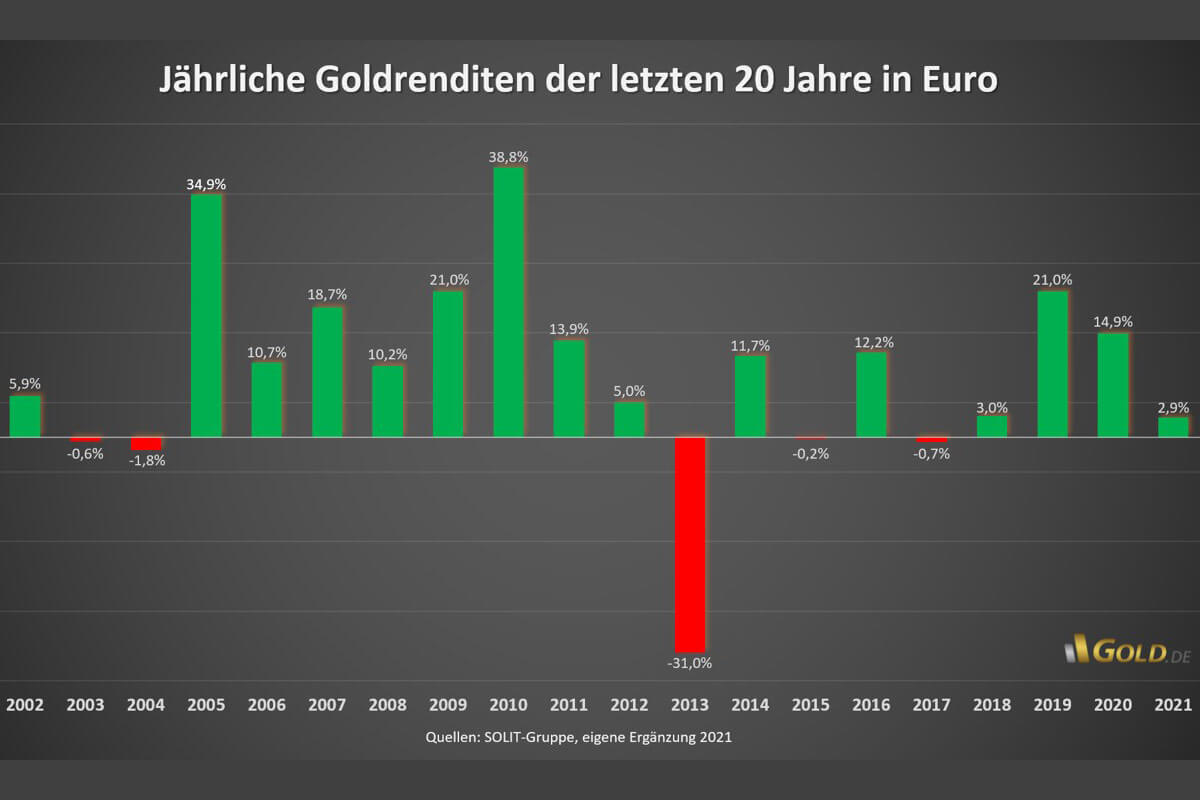

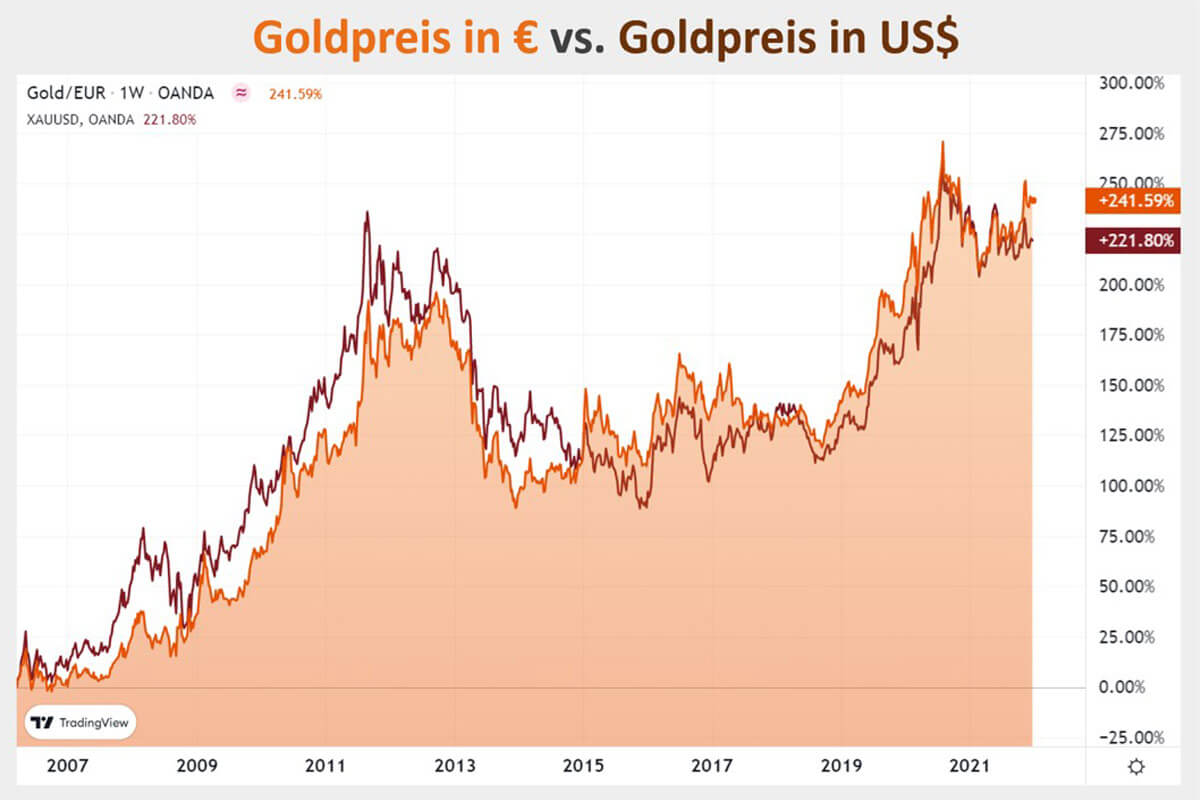

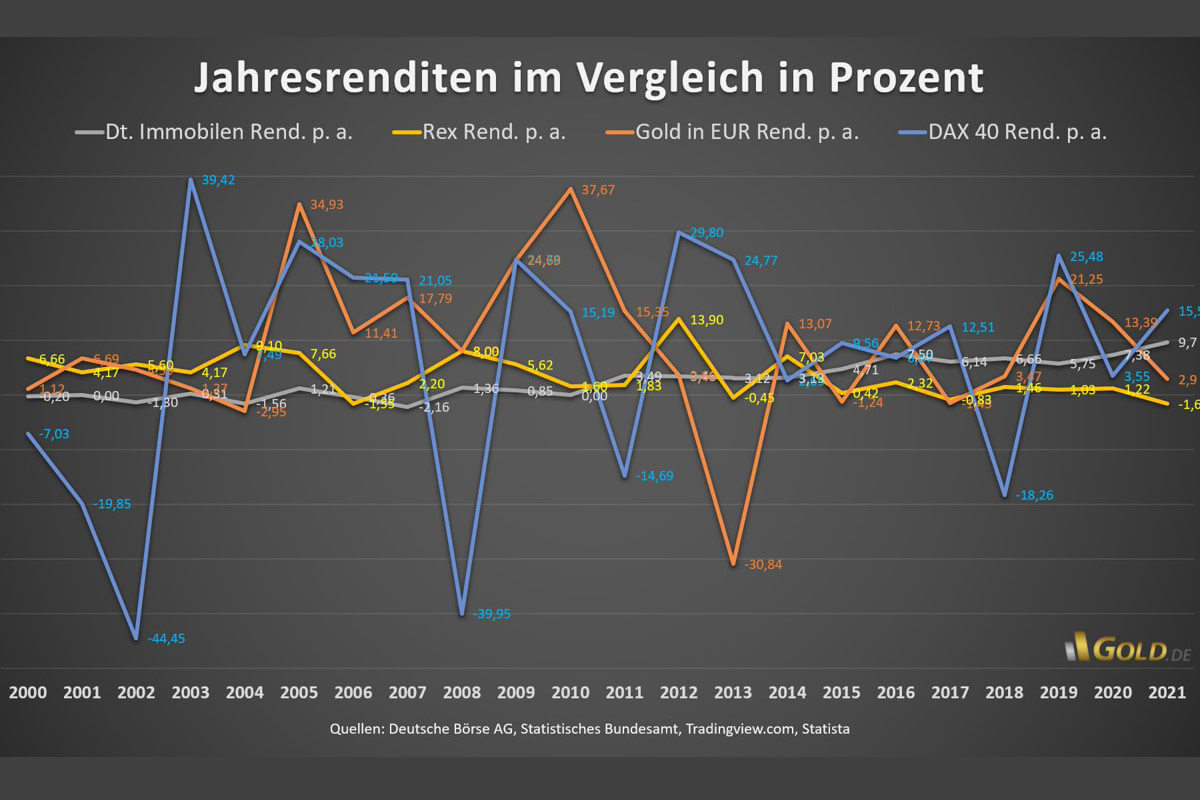

Längerfristig betrachtet sieht die Renditebilanz des Goldes gleichwohl nach wie vor gut aus. In Euro konnte das Edelmetall in 15 der letzten 20 Jahre positive Renditen erwirtschaften. Die durchschnittliche Wertentwicklung der letzten 20 Jahre in Euro liegt seit 2002 Stand heute (29. Dezember 2021) bei 9,5 Prozent. Längerfristig bewegt sich der Goldpreis sowohl in Euro als auch in US-Dollar nach wie vor in einem „säkularen“ Bullenmarkt:

Für Sparer, die seit 2015 mit real negativen Sparzinsen und immer häufiger auch mit Strafzinsen auf Sichteinlagen konfrontiert sind, war eine Anlage in dem gelben Edelmetall sprichwörtlich Gold wert.

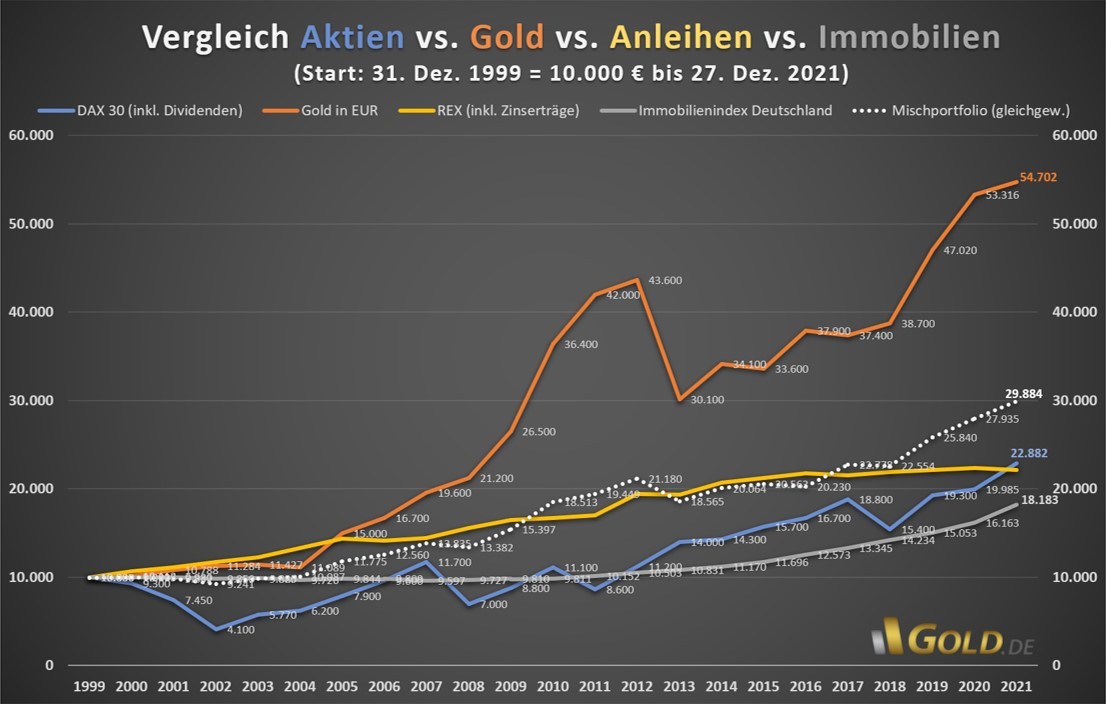

Als Vermögensbeimischung hilft Gold, die Rendite zu steigern und gerade in Krisenzeiten die Wertentwicklung zu stabilisieren. Durch die Kombination mit anderen Vermögenswerten ergibt sich ein idealer Vermögensmix, wie die Entwicklung des gleichgewichteten Mischportfolios (weiße gestrichelte Linie) zeigt. Es weist die geringste Schwankungsbreite (Volatilität) und die im Betrachtungszeitraum zweitbeste Wertentwicklung auf.

In der folgenden Grafik ist gut zu erkennen, wie in Jahren mit schwacher Aktienmarktrendite die Goldpreisentwicklung den Vermögensmix durch positive Renditen stabilisiert und umgekehrt. Am deutlichsten war dies in den Jahren 2001, 2002, 2008, 2011 und 2018 der Fall. Hier blieb die Jahresrendite des Goldes positiv, währen der Aktienmarkt (DAX) massiv in den negativen Bereich abrutschte. Umgekehrt gilt das Gleiche.

Da beide Anlageklassen über den gesamten Zeitraum hinweg deutlich anstiegen, machte die Kombination dieser beiden Anlageklassen zur Verringerung von Wertschwankungen des Vermögens Sinn (siehe Mischportfolio im vorhergehenden Chart).

Einflussfaktoren 2021

Die Pause in der Gold-Hausse 2021 kam für viele Anleger und Marktexperten überraschend. Die Kombination aus hoher Inflationsdynamik, stark negativen Realzinsen und ökonomischer sowie geopolitischer Unsicherheit bot ein theoretisch ideales Umfeld für steigende Goldpreise.

Allerdings hatten die Notierungen des als Krisenmetalls geltenden Goldes bereits in den Jahren 2019 und 2020 in US-Dollar um 18,3 bzw. 25,1 Prozent stark zugelegt.

In der Gemeinschaftswährung Euro betrugen die Wertzuwächse in diesen beiden Jahren 21,0 bzw. 14,9 Prozent. Mit dem Beginn der drastischen Zinssenkungen und dem Anwerfen der Notenpressen, übrigens schon vor dem Ausbruch der SARS-CoV-2-Pandemie, hatte das Inflationsschutzinvestment Gold bereits frühzeitig auf die laxe Geldpolitik reagiert und einiges an Renditeentwicklung in den Jahren 2019 und 2020 vorweggenommen.

In diesem Jahr floss das von den Regierungen weltweit als Pandemie-Hilfe ausgeschüttete Geld und die dazu von den Notenbanken neu in Umlauf gebrachte Geldmenge primär in die Aktienmärkte und hier v. a. in die großen US-Indizes. Die Kapitalzuflüsse erreichten dabei historische Höchststände.

Die Attraktivität der hohen Aktienrenditen zog ständig frisches Geld an. Parallel dazu stieg die Zahl der neuen Aktionäre, die wiederum vor allem auf Momentum-Titel setzten, also Aktien, die bereits stark angestiegen waren – ein typisches Phänomen im Verhalten von Börsenneulingen.

Fundamentale Bewertungsaspekte wurden kaum noch beachtet. Es setzte eine extreme Casino-Mentalität ein. So kam es zu einer hohen Konzentration des Anlagekapitals speziell in Tech-Aktien wie Tesla, Microsoft, Nvidia, Apple und Alphabet (Google-Mutter) oder Meme-Stocks, wie AMC, GameStop und Blackberry.

Da der Goldpreis sein Momentum ab August 2020 nicht fortsetzen konnte, floss das Geld v. a. der Neubörsianer an diesem Markt vorbei direkt in Aktien-Indexprodukte oder Momentum-Aktien, oder gerade angesagte Kryptowährungen, wie z. B. den reinen Spaß-Coin „Dogecoin“.

An der notenbankgeldgetriebenen Casinomentalität konnten auch die seit dem Sommer stark steigenden Inflationszahlen nichts ändern. Aktien galten allein wegen ihrer Wertentwicklung in diesem Jahr als der bessere Schutz vor Inflation als Gold. Dass diese Tatsache nur sehr eingeschränkt zutrifft, spielte keine Rolle.

Fakt ist, dass nur die Unternehmen von hoher Teuerungsdynamik profitieren, die gegenüber ihren Zulieferern und gegenüber ihren Kunden große Preissetzungsmacht besitzen. Bei allen anderen Unternehmen werden bei Inflationsraten, wie wir sie aktuell erleben, die Gewinnmargen zwischen den schnell steigenden Input-Kosten und den erst mit Zeitverzug steigenden Absatzpreisen zerrieben.

Auch diese Lektion gilt es für viele Börsen-Novizen noch zu lernen. Das folgende Balkendiagramm gibt Aufschluss über die historische Wertentwicklung in Form der monatlichen Durchschnittsperformance verschiedener Anlageklassen in unterschiedlichen Inflationsphasen (Gold ist hier grün dargestellt). Der Betrachtungszeitraum reicht vom 31. Dezember 1988 bis zum 31. März 2021.

Entgegen der historischen Statistik floss in diesem Jahr bis Ultimo November trotz stark steigender Inflationsraten Kapital aus Gold-Fonds (ETFs) in Höhe von 184,5 Tonnen ab. Am gravierendsten waren die Ausflüsse in Nordamerika (primär USA).

In den letzten Monaten haben sich die Gold-ETF-Bestände jedoch wieder leicht stabilisiert und stiegen im November erneut an. Die Trendwende scheint hier vollzogen zu sein. Das amerikanische „Hot-Money“ hat sich bereits wieder aus dem Markt verabschiedet.

Im Gegensatz zu Anteilen an Gold-Fonds griffen die Anleger bei Barren und Münzen im Jahr 2021 so stark zu, wie selten zuvor. Es sind zwar noch keine endgültigen Zahlen für das Jahr 2021 verfügbar, aber bis zum dritten Quartal wurden bei der staatlichen Münzprägeanstalt der USA (US-Mint) die zweitgrößten Verkäufe von Goldprodukten seit 1987 verzeichnet.

Auch bei den staatlichen Goldkäufen ist in diesem Jahr eine Trendwende zu beobachten, nachdem sich die Zentral- und Notenbanken im vergangenen Jahr wegen der hohen Preise mit Akkumulationen deutlich zurückhielten. Im folgenden Balkendiagramm sind die Daten für das vierte Quartal 2021 noch nicht mit enthalten.

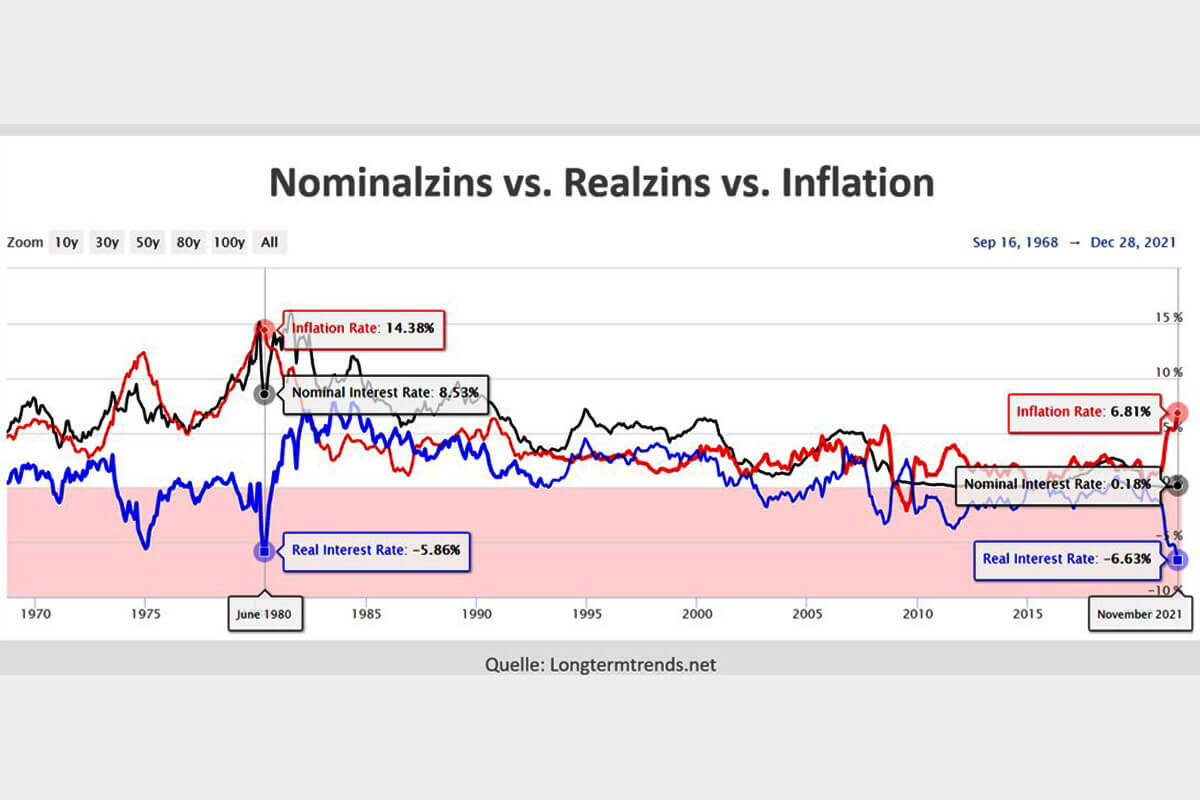

Einer der stärksten Gegenwinde für den Goldpreis wehte in diesem Jahr absurder Weise von der Geldpolitik. Absurd deshalb, weil sich die Realzinsen auf dem niedrigsten Niveau seit 1951 befinden.

Selbst während der Inflationsphase zu Zeiten der beiden Ölkrisen in den 1970er-Jahren und zu Beginn der 1980er-Jahre waren die Realzinsen nicht so negativ wie heute. Im Sommer 1981 wurde der Tiefststand bei -5,86 Prozent erreicht – aktuell sind es -6,63 Prozent.

Im Gegenzug dazu lagen die US-Leitzinsen im September 1981 bei 15,8 Prozent. Heute liegt der effektive Leitzins der USA (Federal Funds Effective Rate) bei 0,08 Prozent p. a. Und dass bei einer Inflationsrate von 6,8 Prozent.

Der Realzins berechnet sich aus der Differenz zwischen Nominalzins und Inflationsrate. Die obige Grafik zeigt den Nominalzinssatz einer 1-jährigen US-Staatsanleihe, die US-Inflationsrate und den daraus resultierenden einjährigen Realzinssatz.

Die Renditen von US-Staatsanleihen (blaue Linie) waren inflationsbereinigt oft negativ. Sie bewegten sich gleichwohl nur sehr selten so stark im negativen Terrain wie jetzt. Interessanterweise korrelieren die Realzinsen negativ mit dem Goldpreis. In dem folgenden Balkendiagramm sind die Realzinsen auf der Ordinate und die anhand historischer Daten ermittelte jährliche Goldrendite auf der Abszisse abgetragen.

Die aktuelle Negativrendite, resultierend aus der jährlichen Rendite zehnjähriger US-Staatsanleihen abzüglich der offiziellen Inflationsrate (Verbraucherpreisteuerung p. a.) ergibt sich eine Negativrendite von -5,32 Prozent.

Diese hohe Negativrendite sprengt den Rahmen der untersuchten Datenbandbreite.

Perspektiven für das Jahr 2022

Zweifellos wird von vielen Institutionen, Forschungseinrichtungen, Ökonomen, Politikern, Notenbankern und Anlegern die Inflationsdynamik nach wie vor unterschätzt und für lediglich temporär erachtet.

Die wesentlichen Teuerungstreiber sind aber nachhaltigerer und zum Teil struktureller Natur und werden auch im kommenden Jahr die Preise weiter nach oben ziehen. Vor allem durch diese Faktoren:

-

Energiekrise

-

Mietensteigerungen

-

Materialengpässe (z. B. Chipmangel)

-

Knappe Ressourcen und Chemikalien (Magnesium, Kalkammonsalpeter/Kunstdünger, Baumaterialien)

-

steigende Löhne und Gehälter (u. a. durch Tarifabschlüsse, Anhebung der Mindestlöhne)

-

administrative Preissteigerungen (z B. CO2-Abgabe, Müllentsorgung)

-

De-Globalisierung

-

Fachkräftemangel, Arbeitskräftenotstand (z. B. wegen Brexit, Demografie und hohen staatlichen Transferzahlungen in den USA)

Dazu kommt noch die Unfähigkeit der Geldpolitik, den Inflationstendenzen durch eine adäquate Geldpolitik entgegenzuwirken. Denn die Verschuldung und damit die Zinssensitivität sind im Vergleich zu früheren Inflationsphasen heute deutlich höher.

Die Erwartung von drei Zinserhöhungen in den USA für das kommende Jahr 2022 und insgesamt bis 2024 sogar acht Zinserhöhungen sind in Anbetracht der bereits erreichten Zinslasten einfach utopisch.

Schon jetzt müssen für die US-Gesamtverschuldung in Höhe von knapp 86 Billionen US-Dollar fast 3,5 Billionen US-Dollar Zinsen gezahlt werden – jährlich.

Das entspricht einem Anteil am gesamten Bruttoinlandsprodukt (BIP) der USA von 7 Prozent (ohne Tilgungszahlungen). Die geplanten Zinserhöhungen um ca. 200 Basispunkte (2 Prozentpunkte) würden die jährliche Zinslast um ca. 50 Prozent erhöhen, auf dann 10,5 Prozent des BIP. Das wiederum wäre ohne das Anwerfen der Notenpresse nicht möglich, da die Zinsen in noch stärkerem Ausmaße als heute mit neuen Schulden bezahlt werden müssten – ein bezogen auf die Geldmenge inflationärer Teufelskreis.

Auch die diversen Spekulationsblasen, deren Fortbestand auf Gedeih und Verderb von den permanenten Liquiditätszuflüssen und niedrigen Zinsen der Notenbanken abhängig sind, lassen eine restriktive Geldpolitik nicht mehr zu.

Das „Tapering“ der US-Fed, also die Zurückführung der Geldmengenausweitung wird daher im Laufe des kommenden Jahres gefährlich für die liquiditätsgetriebenen Aktienmärkte. Ein Netto-Abbau der Notenbankbilanz, einhergehend mit Zinserhöhungen wäre der absolute Super-GAU, nicht nur für die Finanzmärkte, sondern ebenfalls für den Konsum, der sich auch aus der Beleihung der Vermögensmärkte speist (Wertpapierkredite und Immobilien-Cash-Out-Finanzierungen).

Zwei Szenarien mit klarem Ausgang

Daher gibt es für das kommende Jahr 2022 nur zwei zwingende Szenarien:

-

Die Fed zieht ihren Tapering-Fahrplan bis hin zu Zinserhöhungen durch und crasht damit die Wall Street und die Realwirtschaft (Main Street)

-

Die Fed bricht das Experiment der geldpolitischen Normalisierung wie bereits im August 2007 und im August 2019 vorzeitig ab und steuert erneut in Richtung Zinssenkungen und Geldmengenausweitung um – unabhängig vom Inflationstrend

Die Chancen für das zweite Szenario stehen deutlich besser. Zumal sich in den USA gerade eine große Lücke zwischen Einkommen und Konsum entwickelt. Diese hohe Diskrepanz ist ein nachlaufender Effekt, resultierend aus der über 5 Billionen US-Dollar großen Fiskalstimulus-Flut zur Bekämpfung der ökonomischen Folgen der Pandemie.

Neue Stimuli in ansatzweise ähnlicher Höhe sind momentan nicht absehbar. Daher werden für die US-Wirtschaft wichtige Konsumausgaben wegbrechen, was schon aus diesem Grund eine restriktive Geldpolitik verunmöglicht. Zwar steigen in den USA die Löhne, aber deutlich langsamer als die Inflation, was zu negativen Reallohnentwicklungen führt und die Kaufkraft sukzessive verringert.

In der Konsequenz wird der Hauptbelastungsfaktor für den Goldpreis, die steigenden Zinsen am Kapitalmarkt (rote Fläche), sich im Laufe des kommenden Jahres umkehren, ohne das die erhöhte Inflation verschwindet.

Die Zinsstrukturkurve in den USA zeigt bereits jetzt durch ihre Verflachung an, dass die ökonomisch i. d. R. gut informierten Anleihehändler der Fed die Zinswende nicht abkaufen. Die Langfristzinsen sinken bereits wieder, wohingegen die Kurzfristzinsen noch nach oben tendieren.

Bei einer echten Zinswende müssten die Anstiege der längerfristigen Zinsen, denen der kurzfristigen Zinsen weit vorauseilen (Durationseffekt).

Fazit

Sobald klar wird, dass die Inflation kein temporäres Phänomen ist und den Zentralbanken in Sachen Inflationsbekämpfung aufgrund der Interpedenzen zwischen Niedrigzinsen, Liquiditätsflut, Vermögenspreisblasen und Verschuldung die Hände gebunden sind (Liquiditäts- und Zinsfalle), wird die ohnehin angeschlagene Reputation der Zentralbanken weiter erodieren und Gold als sicherer Hafen seit Hunderten von Generationen noch stärker reüssieren als in den letzten 20 Jahren.

Neue absolute Höchststände in US-Dollar und Euro sind spätestens für die zweite Jahreshälfte 2022 sehr wahrscheinlich, da bis dahin entweder die geldpolitische Wende ihre Verheerungen angerichtet hat oder vorzeitig abgebrochen werden musste, um ein ökonomisches Desaster zu vermeiden.

Wer immer noch glaubt, dass Institutionen wie die US-Notenbank nicht irren können und Geldpolitiker unfehlbar sind, der möge sich bitte die sich in Deutschland gerade anbahnende Katastrophe für die verarbeitende Industrie durch eine völlig abstruse Energiepolitik anschauen.

Die Hilferufe und Brandbrief der Branchenverbände klingen immer verzweifelter und verhallen doch ungehört. Fehler auf politischer Ebene können sehr schnell gravierende Folgen für die Realwirtschaft und die Gesellschaft als Ganzes zeitigen. Das gilt auch für Zentralbanken, wie ein Blick in die Türkei zeigt, die aufgrund fehlgeleiteter Geldpolitik mit Währungsturbulenzen in historischem Ausmaß zu kämpfen hat.

Die Geschichte der Menschheit ist voll von solchen Beispielen politischen Versagens. Eine der effektivsten Möglichkeiten, Vermögen gegen die Folgen "visionärer" Politik ohne Bezug zur Realität zu schützen, war und ist Gold.

Auch und vor allem im kommenden Jahr - dem Jahr, in dem für etliche Fehlentwicklungen auf politischer und ökonomischer Ebene kurzfristig die Rechnung präsentiert wird.

Ihre Meinung zum Thema?von O. Kensicki | 05.01.2022, 22:03 Uhr AntwortenWie immer, sehr gut geschrieben....

von Alfsat | 04.01.2022, 18:49 Uhr AntwortenGeld ist der Wert mit dem Arbeit bezahlt wird. Seit der Wiedervereinigung ist der Geldwert in freiem Fall.

Geboostert mit der Lehmankrise und den Staatspleiten von Griechenland und den restlichen Südländern werden weitere Almosen verteilt, was den Turbo des Geldwertverfalles beschleunigt. Großbritanien hat sich diesem Diktat entzogen. Deutschlands Politiker haben die Mark verschenkt. Während Frankreich ecc. 200 Milliarden wegen Versagen bei Corona kassiert Löhnen die Deutschen trotz Corona weiter. Frankreich könnte von seinem Reichtum abgeben, will es aber nicht. Lieber wird von der EU kassiert und mit ollen Karamellen argumentiert. Hat nicht Napoleon Deutschland überfallen und zwangsrekrutiert? Gab es Ausgleichszahlungen? Jetzt werden Euros gedruckt. Der arbeitende kann sich noch weniger Wohneigentum anschaffen, da er mit dem reichen Italiener und Franzosen konkurriert der keine Miete zahlt und mit fünfzig in den Ruhestand geht. Kenne einige Beispiele.von 5. Klagewelle | 31.12.2021, 00:53 Uhr AntwortenDie Rechnung wird in Form erhöhter Grundsteuern präsentiert. Da kann man sich direkt von Verwaltungsgericht über Oberverwaltungsgericht zu Landes- und Bundesverwaltungsgericht klagen. Am Ende findet man heraus, dass man von höchster Instanz im Stich gelassen wird. Man kämpft mit Stöpseln gegen ein Fass ohne Boden.

1 Antwort an 5. Klagewelle anzeigenCopyright © 2009-2024 by GOLD.DE – Alle Rechte vorbehalten

Konzept, Gestaltung und Struktur sowie insbesondere alle Grafiken, Bilder und Texte dieser Webseite sind urheberrechtlich geschützt. Missbrauch wird ohne Vorwarnung abgemahnt. Alle angezeigten Preise in Euro inkl. MwSt. (mit Ausnahme von Anlagegold), zzgl. Versandkosten, sofern diese anfallen. Verfügbarkeit, Abholpreise, Goldankauf und nähere Informationen über einzelne Artikel sind direkt beim jeweiligen Händler zu erfragen. Alle Angaben ohne Gewähr.

Stand: 06:19:21 Uhr